無担保ローンよりも低金利で借りられることが多い不動産担保ローン。

担保にできる土地や不動産をがある方には有利なローンです。

ただ、業者によって金利の幅や上限、融資額がちがうので、条件のあうローンを探す必要があります。

融資までの日数も変わりますし、「闇金ではないか」「審査は甘いか」などの実績、評判も気になるところです。

この記事では、JFC(ジェイ・エフ・シー)の不動産担保ローンの特徴や評判・口コミを調べた上で、おすすめできるかをお伝えします。

ぜひ参考にしてください。

【特徴・強み】

・東証プライム上場セゾングループ運営で安心

・不動産担保力を重視!銀行と異なる審査基準

→都市部の近くに不動産がある人はチャンス!

・審査通過者の多くは中小/個人の事業者

・建築、建設、不動産、飲食、小売業の申し込み多数

・固定/変動 2タイプの金利で多くのユーザーに対応

\属性や債務状況が不安な事業者向け/

これから取得予定の不動産も担保にできます⚪︎

JFC(ジェイエフシー)とは

JFCは、スピーディーな融資にも対応している全国で利用可能な不動産担保ローンです。

| 貸付利率(実質年率) | 5.86%〜15.0% |

|---|---|

| 遅延損害金(実質年率) | 年20.0%以内 |

| 契約限度額又は貸付金額 | 300万円〜5億円(5億円以上も相談可) |

| 返済方式、返済期間及び返済回数 | ・期限一括、元利均等、元金均等、その他相談可 ・3ヶ月〜10年・1回又は、3回〜120回 元利均等バルーン返済(3年更新)を利用することで実質10年以上の返済期間も可 |

| 担保 | 不動産担保物件に(根)抵当権設定 |

| 連帯保証人 | 連帯保証人を必要とする場合もあり |

| 手数料 | 事務手数料 融資額の5.0%以内(税別) 不動産調査料 期日前返済手数料 返済金の5.0%以内 |

平成5年の創業後は、不動産担保ローンを専業としています。

独立系ノンバンクだからこそできる特徴を活かして、さまざまなケースの相談に対応してきました。

事業資金や納税資金、つなぎ資金など資金使途に制限はなく幅広いにニーズに応えているところも特徴です。

豊富な実績があり、専門スタッフによる親身な対応が受けられます。

スピード審査・スピード回答・最短3日のスピード融資を実地しているサービスです。

| 社名 | ジェイ・エフ・シー株式会社 |

|---|---|

| 設立 | 平成5年3月26日 |

| 所在地 | 東京都千代田区二番町12番地13 セブネスビル4階 |

| 資本金 | 98,000,000円 |

JFC(ジェイエフシー)の評判・口コミ

口コミや評判を探しましたが、2025年8月末時点では見当たりませんでした。

新たな情報を発見したら、随時追加していきたいと思います。

ただ、サービスとして運営されている以上、ある程度の利用者がいることは確実です。

しかし、ネット上に口コミがないサービスを利用することを不安に感じる方もいるでしょう。

アイフルグループが運営するAGビジネスサポートは、利用した方の口コミも旧ツイッターで多数見つかりました。

さらに、JFCよりも低い手数料で返済期間を長く設定できるので、気になる方はAGビジネスサポートもおすすめです。

JFC(ジェイエフシー)のメリット

JFCは、30年以上の実績があるノンバンクの業者です。

まずは、JFC不動産担保ローンの特徴を下記の6つのポイント

- 金利は5.86%から15.0%

- 融資額が300万円から5億円

- 融資スピードは最短3日

- 他人名義や共有名義の不動産も担保にできる

- 借入期間は3ヶ月から10年

- 日本全国で対応可能

に分けて紹介していきます。

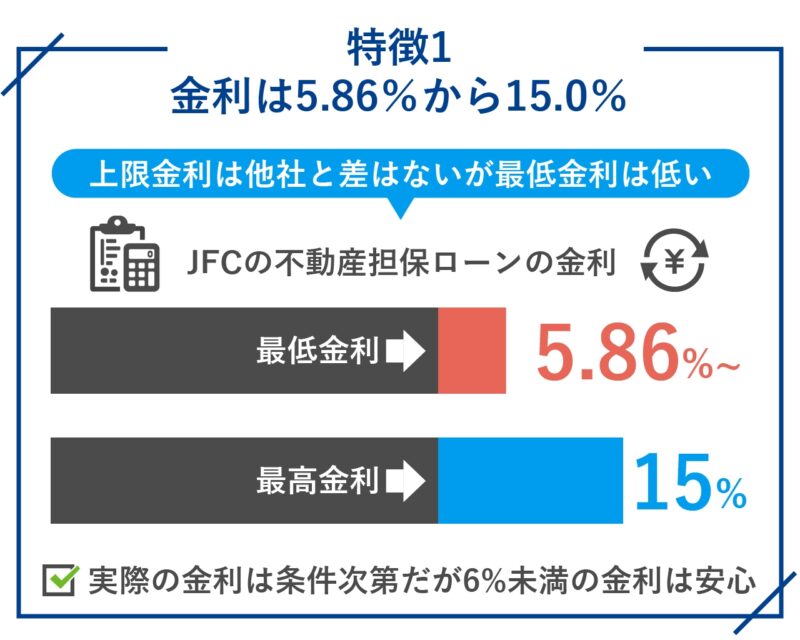

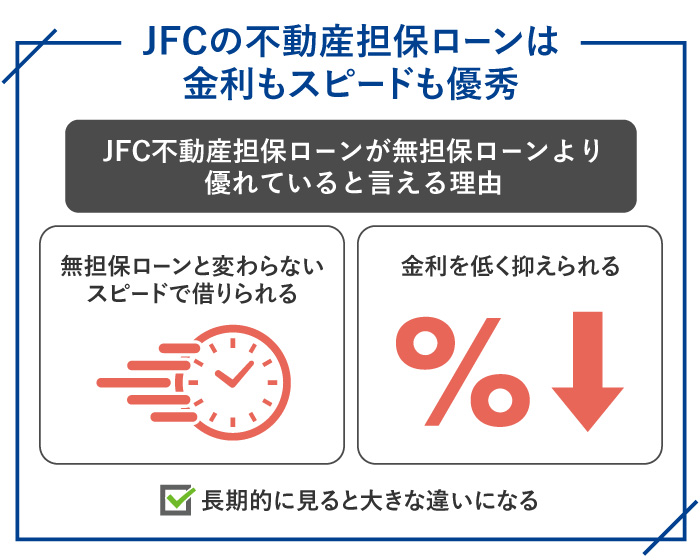

1.金利は5.86%から15.0%

JFCの不動産担保ローンの金利は、5.86%から15.0%です。

上限金利は他社と大きな差はありませんが、最低金利は低くなっています。

実際の金利は条件次第ですが、6%未満の最低金利は安心材料でしょう。

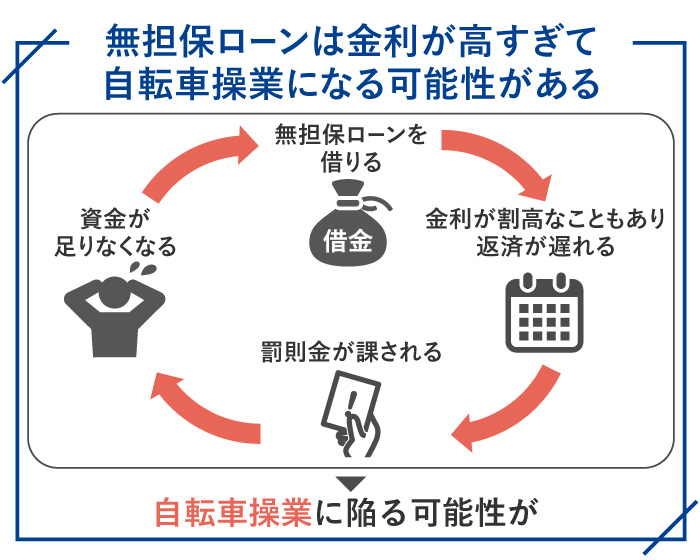

誰でも借りられることや数日で資金が手に入るスピードから、無担保のローンを借りてしまう方もいますよね。

少額かつ、すぐに返せるあてがあるのならば問題ないでしょう。

しかし、無担保ローンやカードローンは、金利が18%などの法定金利ギリギリであることが多いため、非常に割高となってしまいます。

無担保ローンは、万が一にでも遅延した場合、もともと高い金利からさらに20%ほどの罰則金が取られてしまう、とてもリスクが高いローンです。

遅延と金利積み増しのサイクルに陥ってしまうと、自転車操業となって最悪の場合は破産のリスクすら出てきてしまうため、初期段階の借入は慎重になるべきと言えます。

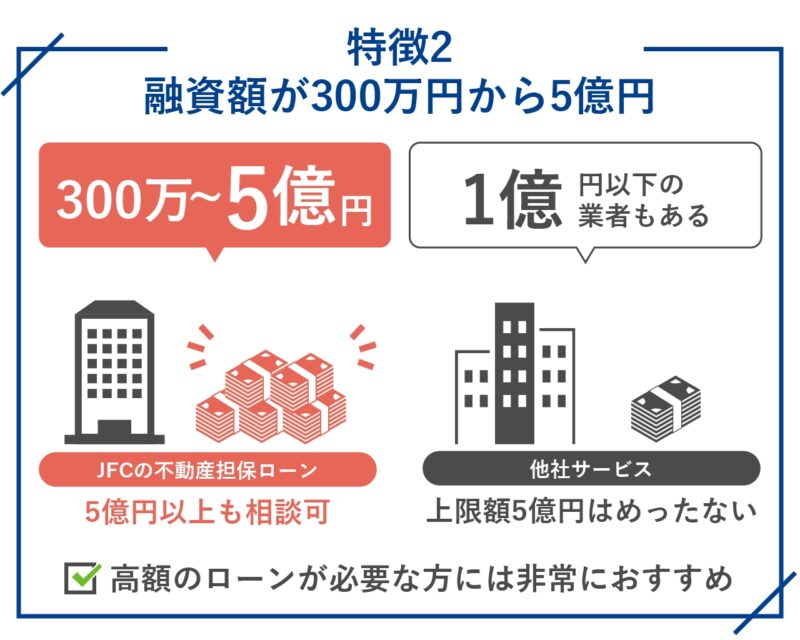

2.融資額が300万円から5億円

JFCの不動産担保ローンは、融資額が300万円から5億円と、上限額が非常に高額なことが大きな特徴です。

1億円以下の業者もある中で、5億円という上限額はめったに見られません。

さらに「5億円以上も相談可」としており、高額のローンが必要な方には非常におすすめできる業者と言えます。

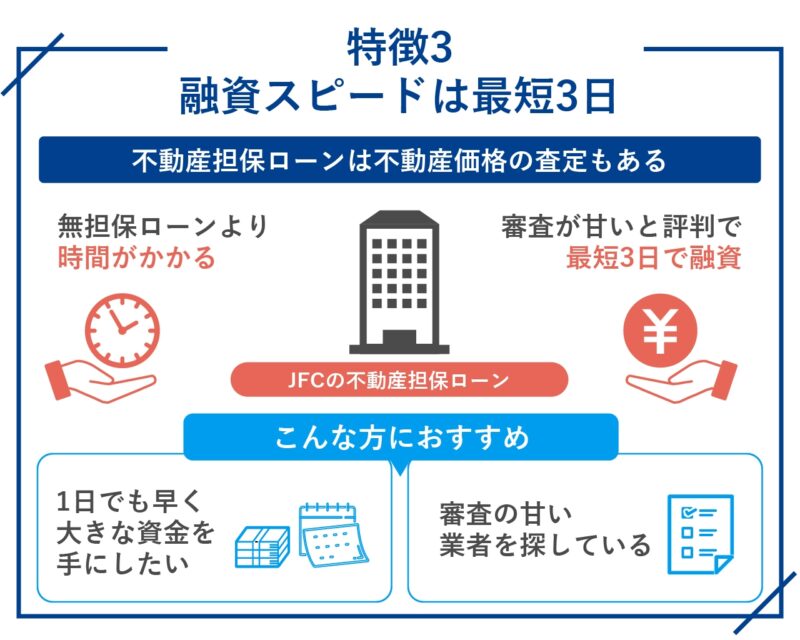

3.融資スピードは最短3日

不動産担保ローンは不動産価格の査定もあるため、無担保ローンより融資に時間がかかります。

それでもJFCは審査が甘いとの評判もあり、最短3日での融資も可能です。

開業1年目でまとまった資金がない方や、赤字決済で銀行からの融資を望めない方でも不動産があれば、審査が通りやすいところも魅力でしょう。

1日でも早く大きな資金を手にしたいと考え、審査の甘い業者を探している方はぜひ一度相談してください。

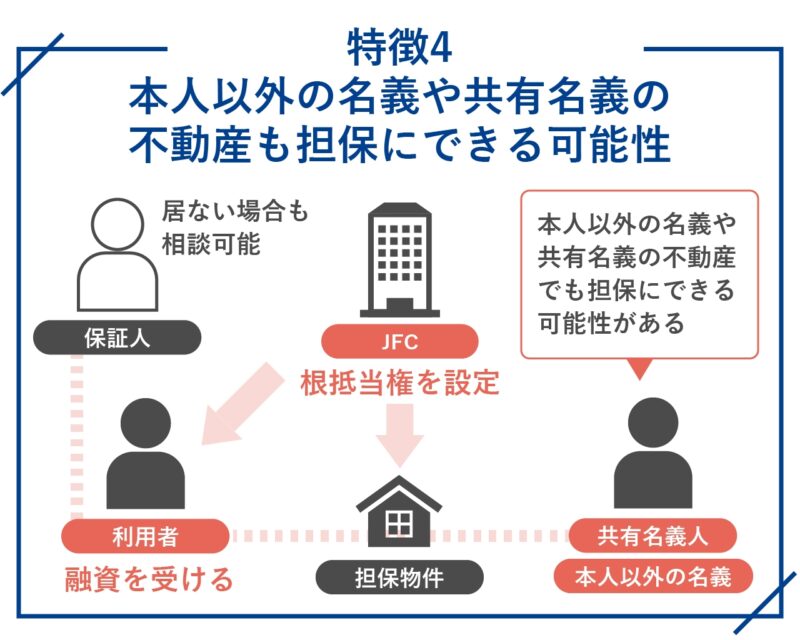

4.他人・共有名義の不動産も担保にできる

JFCは不動産担保物件に(根)抵当権を設定します。

連帯保証人は「必要とする場合もある」と記載されていますが、保証人がいない場合でも相談可能です。

また、審査の厳しい金融機関では本人名義の不動産のみとなりますが、本人以外の名義や共有名義の不動産も担保にできる可能性があります。

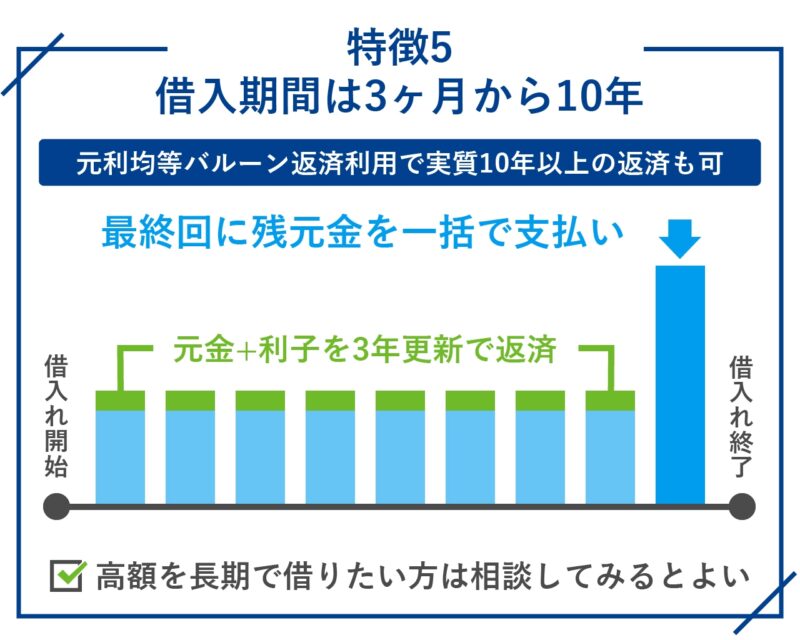

5.借入期間は3ヶ月から10年

JFCは、借入期間を3ヶ月から10年としています。

借入期間の最長が10年というのは他社と比べて長くも短くもありませんが、30年などの長期のローンを希望する方には向かないかもしれません。

ただし「元利均等バルーン返済(3年更新)」を利用することで実質10年以上の返済期間も可としているため、高額を長期で借りたい方は相談してみるとよいでしょう。

活用方法の一例としては、複数の会社から借りている場合に不動産担保ローンに借り換えることで、長期の間今までよりも低金利で借りられる可能性が高くなります。

その間に資金調達をする方法もありますよ。

6.日本全国で対応可能

JFCの不動産担保ローンは、日本全国で対応してもらえます。

金融機関によっては、不動産の所在地に制限があり対応してもらえないケースもあるので、日本全国で対応可能なJFCはどこに不動産を所有している方にもおすすめです。

JFCは、約30年間の豊富な実績もあるので安心して利用できるでしょう。

事業者向け・個人向け・不動産事業者向けの不動産担保ローンがあるので、まずは相談してみてはいかがでしょうか。

JFC(ジェイエフシー)のデメリット

JFCを利用すると多くのメリットが得られます。

しかし、デメリットや注意点もあるため事前に理解しておくことが大切です。

JFCのデメリット・注意点3選

- 事務手数料などの諸費用が高い

- 返済期間が短い

- 上限金利が高めの設定

をそれぞれ紹介していきます。

1.事務手数料などの諸費用が高い

JFCは、事務手数料が最大5.0%、一括返済の手数料も最大5.0%となっています。

他の業者と比較すると、諸費用が高く設定されているところがデメリットです。

2.返済期間が短い

JFCは、返済期間が最長10年(120回)と短い点についても注意が必要です。

審査の許容範囲が広くて柔軟な対応が可能な一方で、融資の条件が厳しいところもデメリットです。

例えば、セゾンファンデックスの不動産担保ローンであれば、最大25年の返済期間を設けています。

返済期間が長ければ、毎月の返済額を抑えて無理のない返済計画が立てられるでしょう。

3.上限金利が高めの設定

JFCは、下限金利は5.86%と低いとこがメリットです。

しかし、上限金利については15.0%と高めとなっています。

融資を受けられたとしても、金利が高くなる可能性があるところもデメリットです。

JFC(ジェイエフシー)の審査

銀行系にローンを断られて、審査が甘い不動産担保ローンを探している方は多いですよね。

JFCの不動産担保ローンは、他のノンバンク業者と比べてもかなりスペックが高いにも関わらず、審査が甘い方だという評判があります。

融資額の上限が5億円やそれ以上も相談可としていますが、最短3日での融資が可能です。

他からも借入をしている場合や、不動産の住宅ローンが返済中であっても利用できます。

築40年以上などの古い不動産でも、また自分ではなく家族名義の不動産でも相談できるようです。

スペックが高くて審査が甘いと評判もあるJFCは、融資を断られて困っている方におすすめできるでしょう。

JFC(ジェイエフシー)はこんな人におすすめ

FC(ジェイエフシー)は、次のような人におすすめです。

JFCは事業者におすすめ

コロナ禍の影響で資金繰りに頭を抱えている事業者の方もまだ多いことでしょう。

事業を守るためには、資金ショートを防がなくてはなりません。

経営のためにもローンを検討している方に、JFCの不動産担保ローンがおすすめできる理由、フリーローンは避けるべき理由をお伝えいたします。

会社勤めの人

JFC(ジェイエフシー)は、事業者の他に、個人向けの不動産担保ローンにも対応しています。

会社勤めの人も、安心して利用できることでおすすめです。

つなぎ資金やリフォーム、ローンの見直し、急ぎの資金調達など、1人1人の悩みに合わせたさまざまなニーズに応えてくれます。

迅速な融資が必要な人

最短3日での融資も可能なので、迅速な現金化が必要な人にも向いています。

審査が比較的に甘いことも、スピーディーな融資につながっています。

いざという時には、相談してみる価値が充分にあるサービスです。

JFC(ジェイエフシー)に申し込む手順

それでは、実際にJFCで不動産担保ローンを申し込む手順をお伝えしましょう。

まずはホームページかフリーダイヤル、FAXからでも申し込み相談ができます。

フリーダイヤルやFAXが使えるのは珍しいです。

JFC側で審査と調査を行います。

契約は必ず書面で確認ができます。

審査を通過すれば契約となり、融資金額が振り込まれます。

振込みと立ち会い、どちらにも対応してもらえるのが助かりますね。

JFC(ジェイエフシー)に関連する質問

JFC(ジェイエフシー)に関連する、よくある質問をまとめました。

【特徴・強み】

・東証プライム上場セゾングループ運営で安心

・不動産担保力を重視!銀行と異なる審査基準

→都市部の近くに不動産がある人はチャンス!

・審査通過者の多くは中小/個人の事業者

・建築、建設、不動産、飲食、小売業の申し込み多数

・固定/変動 2タイプの金利で多くのユーザーに対応

\属性や債務状況が不安な事業者向け/

これから取得予定の不動産も担保にできます⚪︎

コメント