この数年でいろいろな不動産投資の方法が誕生しましたが、その中でも非常に人気が高いのが、不動産クラウドファンディングやソーシャルレンディングです。

従来型の不動産投資のように個人でローンというリスクを背負うことや、契約や賃貸管理などの手間が発生することもなく、スマホだけで1万円から始められるという大きな魅力があります。

特に、ソーシャルレンディングは平均金利が5〜6%で、時には10%の高金利ファンドも募集されるため、応募できるファンドが足りないほどの人気です。

しかし、高利回りファンドが組成されている現状とともに元本割れしてしまうケースもよく見られます。

サービス会社も次第に増加しており、「どのサービス会社がおすすめなのか」「何を基準に選べばよいのか」「どんなリスクに気を付けるべきか」などと迷っている方も多いでしょう。

実際、選ぶサービスやファンドによって保証や担保というリスク対策や、金利というリターン、デフォルト確率や事業者の信頼性といった最重要のリスクまで大きく異なります。

この記事では、安全性に特化した令和最新版ランキングとしておすすめのソーシャルレンディグサービスを徹底比較します。

是非参考にしてください。

- 安全性が高いおすすめサービス1位はFunds

- 安全性が高いおすすめサービス2位はAGクラウドファンディング

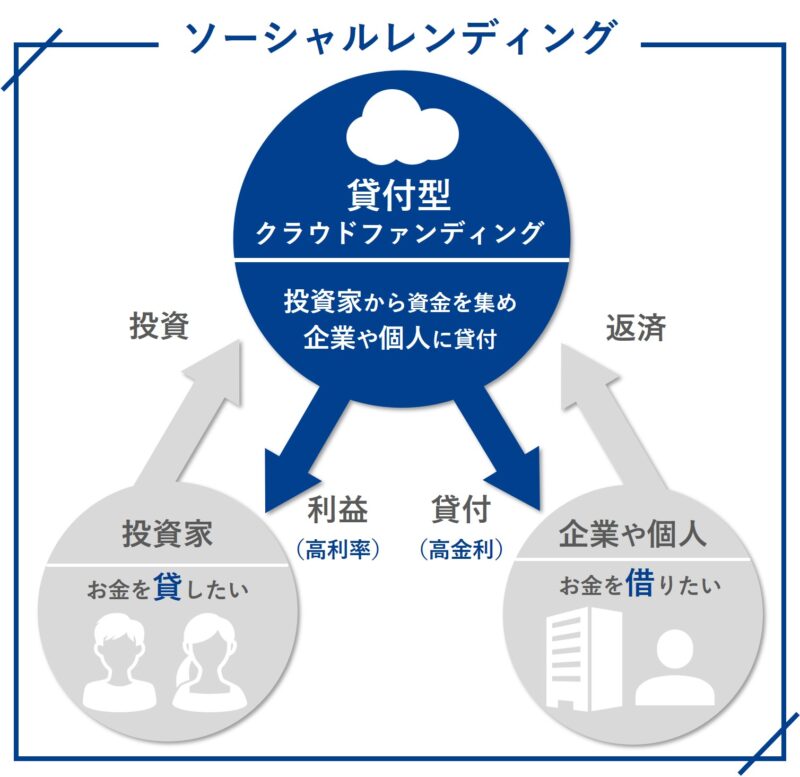

- ソーシャルレンディングは企業への貸付を行い、その利息から利益を得られる投資

- ソーシャルレンディングを選ぶ時には金利が適正なのか、過去に不正を行っていないかを見る

詳細を見ていきましょう。

不動産クラウドファンディングやソーシャルレンディングでは、多くのサービスで、登録キャンペーンを実施しています。(2025年7月時点)

登録だけで最大17,000円分のギフトがもらえます。

【投資家登録のみでもらえるプレゼント】

| サービス | プレゼント・期間 |

| CREAL 公式サイトへ | アマギフ2,000円(-) 詳細へ |

| COZUCHI 公式サイトへ | アマギフ2,000円(2025.7.1〜2025.7.31) 詳細へ |

| 利回り不動産 公式サイトへ | アマギフ1,000円(2025.7.22〜2025.8.20) 詳細へ |

| Jointoα 公式サイトへ | アマギフ1,000円(-) 詳細へ |

| アセクリ 公式サイトへ | デジコ1,000円(-) 詳細へ |

| DARWIN funding 公式サイトへ | アマギフ500円(-) 詳細へ |

| CAPIMA 公式サイトへ | アマギフ1,500円(-) 詳細へ |

| AGクラウドファンディング 公式サイトへ | アマギフ1,000円&Vプリカ1,000円(-) 詳細へ |

| Funds 公式サイトへ | アマギフ1,000円&現金1,500円(〜2025.8.31) 詳細へ |

| オルタナバンク 公式サイトへ | 現金1,500円(2025.6.27〜2025.9.30) 詳細へ |

| Funvest 公式サイトへ | アマギフ1,000円(-) 詳細へ |

| マリタイムバンク 公式サイトへ | アマギフ1,000円(-) 詳細へ |

不動産クラウドファンディングや、ソーシャルレンディングに興味のある方は、上記のキャンペーンを活用して登録してみてはいかがでしょうか。

安全性の高いおすすめソーシャルレンディング5選をランキングで比較!

それではソーシャルレンディングのおすすめサービス5選

について、投資のプロが以下の3項目について精査し、ランキング形式で紹介していきます。

このランキングは安全性に特化しているため、過去に元本割れを起こしているサービスはランキングに入れていません。

3項目である

- 運営会社の安全性

- 直近10件の借り手の開示レベル

- 直近10件の平均利回りの低さ

について簡単に説明し、数値も紹介していきます。

1.運営会社の安全性

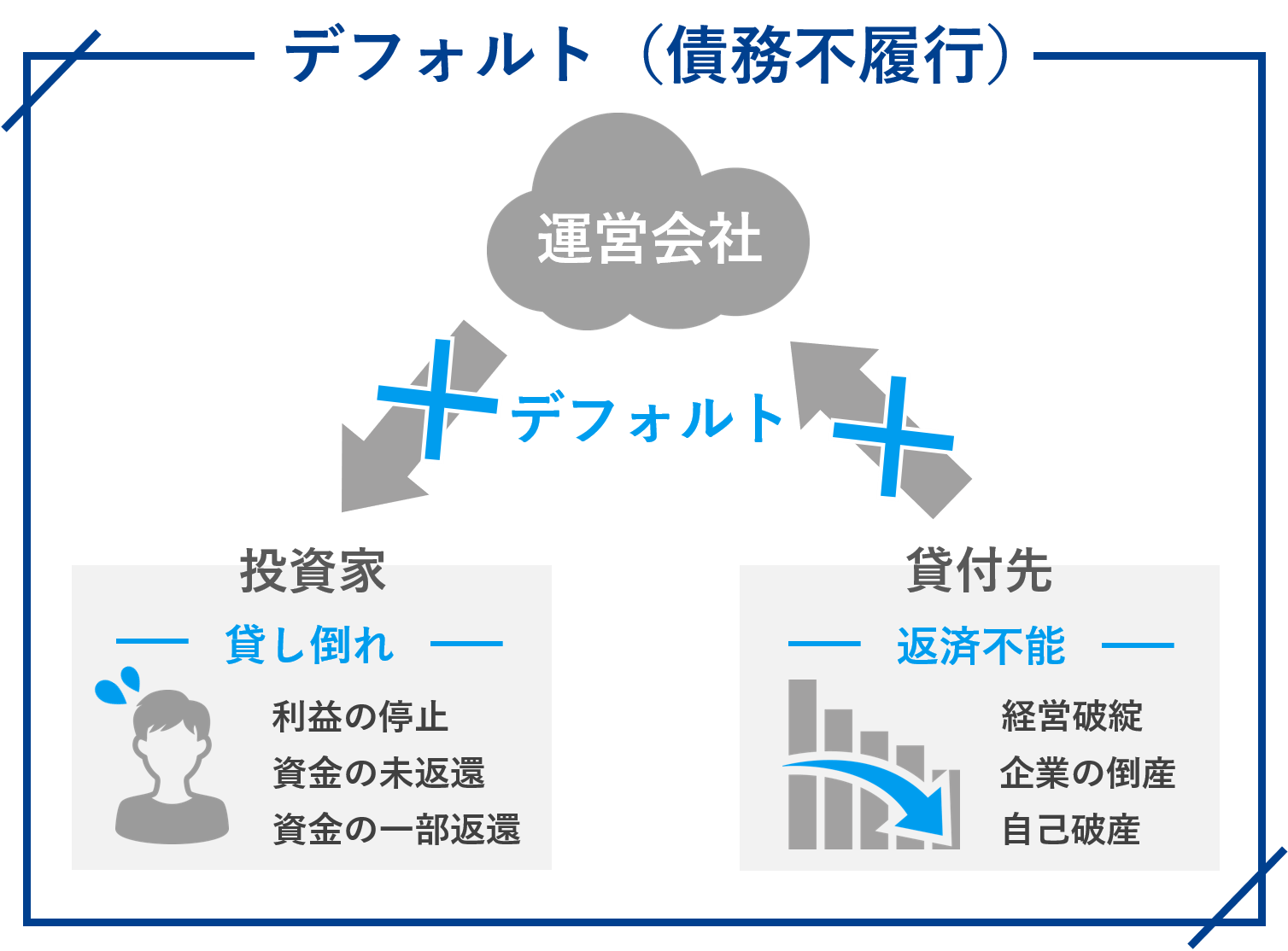

ソーシャルレンディングで元本割れする可能性があるのは主に2通りあります。

借り手が返せなくなるか、サービス運営会社が倒産するかです。

少なくともサービス運営会社が倒産すれば全てのファンドが元本割れしてしまいますので、一番気をつけたいポイントです。

1.運営会社の安全性

| 運営会社の安全性 | |

| 資本金1億円未満 | 1点 |

| 資本金1〜5億円未満 | 3点 |

| 資本金5億円以上 | 4点 |

| 上場企業(上場企業グループ) | 5点 |

2.直近10件の借り手の開示レベル

ソーシャルレンディングは借り手に融資するものですが、その借り手の情報が見えないのは怖いですよね。

借り手が見えれば、ある程度自分で借り手の会社について調べることもできますが、開示されていないとソーシャルレンディングサービス会社を信じるしかなくなります。

投資は自己責任ですので、できる限り自分が投資したいと本当に思えるところへ投資することをおすすめします。

2.直近10件の借り手の開示レベル

| 直近10件の借り手の開示レベル | |

| 全社開示なし | 1点 |

| 開示なし(一部開示あり案件もあり) | 2点 |

| 全社社名開示あり | 4点 |

| 全社社名開示あり(上場企業1社以上含む) | 5点 |

3.直近10件の平均利回りの低さ

「なんで『平均利回りの高さ』じゃないの?」と思った方もいらっしゃると思います。

もちろん高利回りファンドは魅力的ですが、利回りが高いことはリスクが高いことに直結します。

このランキングでは安全性に注目したランキングですので、「利回りの低さ」を数値化しました。

もちろん高利回りがダメというわけではないので、個人の好みに合わせて投資してみてください。

3.直近10件の平均利回りの低さ

| 直近10件の平均利回り | |

| 6%以上 | 1点 |

| 3%〜6%未満 | 2点 |

| 3%未満 | 3点 |

では早速ランキングを見ていきましょう。

おすすめのソーシャルレンディングランキング1位.Funds(ファンズ)/11点

電通や伊藤忠商事、その他大手のベンチャーキャピタルから多数出資を受けているサービスが「Funds」です。

| 運営会社の安定性 | 資本金100,000千円 | 3点 |

| 直近10件の借り手の開示レベル | 社名開示あり(上場企業含む) | 5点 |

| 直近10件の平均利回り | 2.82% | 3点 |

| 合計点 | 11点 | |

Funds(ファンズ)の特徴・強み

Fundsの強みは、何と言っても上場企業へ間接的に融資できる点です。

ソーシャルレンディングは基本的に、中小零細企業に資金を貸し付けるリスクを背負う代わりに、ハイリターンを狙う投資方法です。

Fundsは、比較的利回りが低い代わりに、安定した財務基盤を持つ上場企業を中心とした、厳しい審査に通過した企業投資ができます。

また、リコースローンを導入しており、貸付先企業が倒産などで返済不能にならない限り、元本だけでなく利息も保証されるため安定性抜群です。

このように、名だたる企業から出資を受けている点や、独自のスキームからもFundsの信頼性は高いと言えるでしょう。

最近ではメガバンクに間接融資できるファンドも組成し、間違いなく安全性も上がっています。

また、優待付き案件も多く、「うなぎ一尾」や「お米」「ケーキ」など様々な優待があります。

利回りだけではなく、特典も楽しみたい方におすすめです。

Funds(ファンズ)の利用者の声

今週はCOZUCHIの満期分を

— 優藍★博多のゆる〜い運用好き (@On3t1uygTHYlP10) March 7, 2025

FUNDSに入れ替えました。

五常カンパニー1年3.5% なかなかの利回りです。

CFも絡めながらバランスの取れた運用にも努めています。#FUNDS#COZUCHI

Fundsからメール。霞ヶ関キャピタル株式会社 執⾏役員の設樂さんからのサンキューメールだって。こんなんあるんやね。これからも多様な資金調達先としてFundsを有効に活用してください!#Funds #霞ヶ関キャピタル

— キー☕🏔🎌 (@ika04584664) December 13, 2024

お疲れさまです😌

— かーと@読書 投資 (@com_as_you_are) October 25, 2024

そういえば

Fundsさんからの償還&分配金~

のこりは1案件です

利率も低めなので…

なかなかね~😅#投資 #Funds

#funds 出資完了︎︎👍🏻

— emi (@Keryfm31) May 28, 2025

☆ムゲン Real Estate ファンド12

12ヶ月─2.5% …只今87%

優待も狙いつつ🎯当たるかな~#クラファン投資

償還報告や、優待への期待、サンキューメールがうれしかったなどの意見があります。

その一方で利回りが低い、という声もありました。

Fundsはリターンよりもリスクを抑えたい方に向いているサービスです。

Funds(ファンズ)の運営会社情報

| 会社名 | ファンズ株式会社 |

| 設立日 | 2016年11月1日 |

| 資本金 | 850,000千円 |

| 本社所在地 | 東京都渋谷区恵比寿西1-10-11 フジワラビルディング5階 |

\キャンペーン参加は⇩をクリック!/

おすすめのソーシャルレンディングランキング2位.AGクラウドファンディング/9点

東証プライム市場に上場しているアイフルグループが運営しているサービスが「AGクラウドファンディング」です。

| 運営会社の安定性 | 資本金1億5千5百万円(上場企業グループ) | 5点 |

| 直近10件の借り手の開示レベル | 開示なし(一部開示あり案件もあり) | 2点 |

| 直近10件の平均利回り | 5.181% | 2点 |

| 合計点 | 9点 | |

AGクラウドファンディングの特徴・強み

AGクラウドファンディングの特徴は「アイフルファンド」と「不動産担保ローンファンド」の2種類のファンドに投資できる点です。

「アイフルファンド」とは、アイフルグループに融資できるファンドです。

利回りは低め(0.8%~1.3%前後)ですが、上場企業であり運営会社グループへの貸付のため、比較的安全性の高い投資ができます。

一方、「不動産担保ローン」とは、融資先の所有不動産に担保設定をするファンドです。

アイフルファンドに比べ、利回りを重視したファンドで、利回りは4%~7%程度になっています。

上場企業への貸付というわけではないですが、担保設定していることで、元本割れリスクを抑えています。

リスクを抑えて投資もしつつ、利回りが高めのファンドにも投資をしたい方におすすめです。

AGクラウドファンディングの利用者の声

AG 不動産担保 #106 一棟ビル@福岡第1回,投資しました!

— Yusuke (@yus_life) June 25, 2025

福岡エリアの小口クラファン,もっと出ないかなぁ😌

今日はAGクラファンの不動産#36が無事に償還

— imk (@imk107234811401) March 6, 2025

Agクラウドファンディングのアイフルファンドは安全性はかなり高いと思うけど、今の日本だと金利1.04%半年資金固定の条件だと全然金集まらないのかな

— のりアパマス (@ryo_noly) December 17, 2024

AG クラウドファンディングの延長は無事回収となりましたね~良かったです。

— びりー (@billy_invest) July 14, 2025

両サービスへの投資再開しようかと思います。

償還報告や、運用延長が無事に解決したことを喜ぶ声がありました。

AGクラウドファンディングの「アイフルファンド」は安心感が強い一方、利回りが低いというデメリットもあります。

AGクラウドファンディングの運営会社情報

| 会社名 | AGクラウドファンディング株式会社 |

| 設立日 | 令和2年8月27日 |

| 資本金 | 1億5千5百万円 |

| 本社所在地 | 〒105-0014 東京都港区芝二丁目31番19号 バンザイビル |

>>AGクラウドファンディングのキャンペーン情報をチェック<<

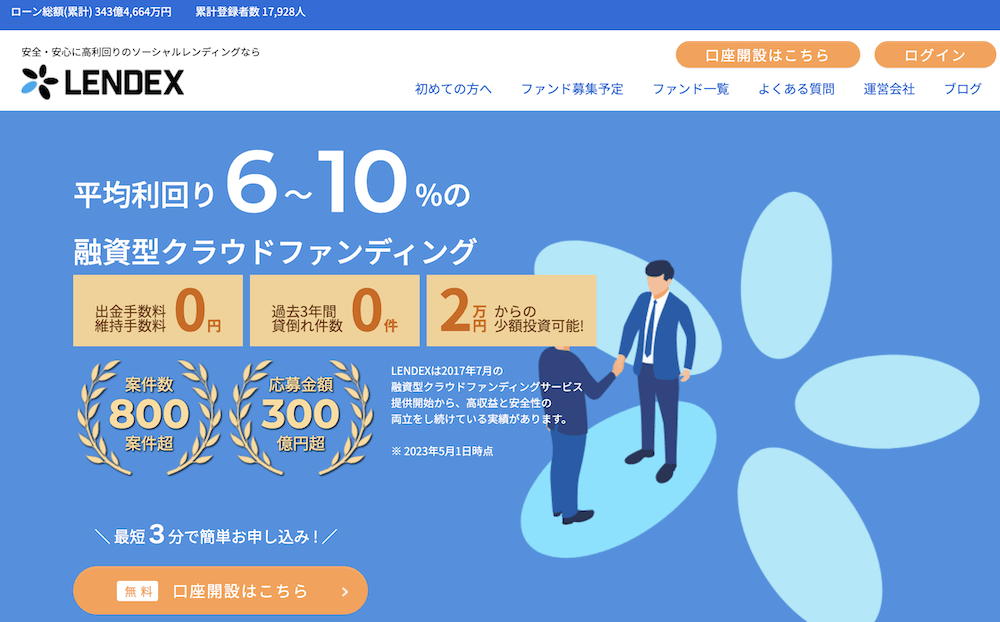

おすすめのソーシャルレンディングランキング3位.LENDEX(レンデックス)/6点

「LENDEX」は、株式会社LENDEXが運営するソーシャルレンディングサービスです。

| 運営会社の安定性 | 資本金194,500,000円 | 3点 |

| 直近10件の借り手の開示レベル | 開示なし(一部開示あり案件もあり) | 2点 |

| 直近10件の平均利回り | 9.25% | 1点 |

| 合計点 | 6点 | |

LENDEX(レンデックス)の特徴・強み

LENDEXの売りは金利の高さで、最低でも6%ほどあり、10%以上のファンドも複数見つけられます。

ソーシャルレンディング業界でも最も高い水準と言えるでしょう。

金利が高い分リスクも高いことになりますが、2017年7月のサービス開始から2025年7月時点までにデフォルトはありません。

利息も毎月分配されるため、家賃収入のような不動産投資が可能になります。

さらに、第三者機関が査定した不動産担保を全案件につけており、査定価格の80%を上限にファンドを組成しているためデフォルトリスクも軽減されています。

LENDEXからの出金手数料がかからないのも嬉しいですね。

高金利や高い安全性と総合的に充実したサービスで、募集があれば1分足らずで完売するほど人気です。

LENDEX(レンデックス)の利用者の声

2025/7現在

— いゆちゃん@27歳会社員のんびり運用 (@iyuchan_shisan_) July 7, 2025

証券口座 350万

LENDEX 437万

クラウドバンク 144万

CREAL 303万

オルタナバンク 282万

COMOSUS 100万

COZUCHI 20万

キャッシュ 5万

その他 25万

総資産1666万

LENDEX!!!

— じぇい💊利回りカレンダー運営 (@jblogpham) May 2, 2025

母の日キャンペーンの特別感なさすぎるやろ!!笑 pic.twitter.com/5sDmaKNzQs

LENDEX、信託保全導入に伴い条件変更

— タロウ@ソシャレン・クラファン投資家 (@viviri_man) April 23, 2025

・償還と配当:4営業日以内→10営業日以内

・出金:当日or翌日→10営業日以内

・出金手数料:業者負担→6月から投資家負担(銀行を問わず一律330円)

レンデックス利用者はご注意を😱 pic.twitter.com/0oSxbvQmaN

レンデックスでは、利回りが10%を超える案件も珍しくなく、高水準の利回りを安定的に提供しています。

しかしその一方で、キャンペーンにおいては特別感が薄れてしまうという声もありました。

また、過去には償還日や配当日の変更、手数料体系の見直しなど、投資家にとって好ましくない条件変更も見受けられました。

LENDEX(レンデックス)の運営会社情報

| 会社名 | 株式会社LENDEX |

| 設立日 | 2000年8月1日 |

| 資本金 | 194,500,000円 |

| 従業員数 | 12名(役員を含む) |

| 本社所在地 | 東京都渋谷区渋谷二丁目1番11号 郁文堂青山通りビル3階 |

おすすめのソーシャルレンディングランキング同率4位.オルタナバンク/4点

「オルタナバンク」は、SAMURAI証券株式会社が運営するソーシャルレンディングサービスです。

| 運営会社の安定性 | 資本金99,000,000円 | 1点 |

| 直近10件の借り手の開示レベル | 開示なし(一部開示あり案件もあり) | 2点 |

| 直近10件の平均利回り | 6.0% | 1点 |

| 合計点 | 4点 | |

オルタナバンクの特徴・強み

一番の特徴は、非常に多くのファンドを扱っており種類も豊富な点です。

国内では東京と大阪、海外はインドネシアのファンドも過去にあり、不動産の枠を超えた事業者支援も行えます。

ファンド数の不足という、ソーシャルレンディングの課題を解決できるのではないでしょうか。

また、各募集ファンドに分かりやすい保証と担保のスキームが説明されているため、出資するファンドの保証有無と担保の種類が確認できます。

保証付きファンドを扱うソーシャルレンディングは多いですが、オルタナバンクは日本保証の保証付きファンドを募集するためとても人気が高いです。

運用期間についても、短期か長期かに偏っているサービス会社が多い中で、オルタナバンクは案件ごとに数ヶ月から1年以上と幅があります。

できるだけ流動性を保ちたい方は数ヶ月ごとに投資できますし、投資から次の投資への手間や金利0%期間を避けたい方は長期のファンドを選ぶと良いでしょう。

短期投資をしたい方にも長期で放置したい人にも、適した投資が見つかる可能性が高いサービスです。

オルタナバンクの利用者の声

オルタナバンク、今日は間に合った! 来月から毎月償還があるから気をつけなきゃ。放置にならないよう…。

— もち (@m0chilv) June 25, 2025

オルタナバンク 夏の陣 澄光の章ID883,投資しました!

— Yusuke (@yus_life) June 25, 2025

償還からの再投資😌

久々にオルタナバンクの2ヶ月ファンドいこうかと思ったが、瞬殺だった。

— ひかり (@Hikari_Pocket) June 16, 2025

オルタナバンクの一部ファンドでは、毎月分配型の案件が提供されています。

定期的に収入を得たい方にとっては、安定したキャッシュフローが期待できる点で大きな魅力となっているようです。

さらに、償還された資金をそのまま次のファンドに再投資する投資家も多く、一定の人気がうかがえます。

一方で、「投資したいのに募集がすぐに埋まってしまって投資できない」といった声もあり、タイミングには注意が必要です。

オルタナバンクの運営会社情報

| 会社名 | SAMURAI証券株式会社 |

| 設立日 | 2002年2月 |

| 資本金 | 99,000,000円 |

| 本社所在地 | 東京都港区赤坂二丁目17番46号 グローヴ4階 |

\キャンペーン参加は⇩をクリック/

おすすめのソーシャルレンディングランキング同率4位.Pocket Funding(ポケットファンディング)/4点

「Pocket Funding」は、ソーシャルバンクZAIZEN株式会社が運営するソーシャルレンディングサービスです。

| 運営会社の安定性 | 資本金6,500万円 | 1点 |

| 直近10件の借り手の開示レベル | 全社開示なし | 1点 |

| 直近10件の平均利回り | 5.04% | 2点 |

| 合計点 | 4点 | |

Pocket Funding(ポケットファンディング)の特徴・強み

Pocket Fundingはサービス会社が沖縄県にあり、主に沖縄のファンドに投資できるのが特徴です。

沖縄特化といっても沖縄県内の幅広い地域に複数種類のファンドがあり、数も豊富です。

沖縄に偏ることのリスクが気になるかもしれませんが、過去に債務不履行はなく、担保も不動産または一部不動産が付いているためリスク対策もされています。

中でも人気なのが、沖縄軍用地を担保にできるファンドです。

沖縄軍用地は借主が国であり、安全性が抜群ですので不動産投資においても大人気なのですが、沖縄軍用地を担保にしたファンドに投資できるのは、沖縄特化ソーシャルレンディングの大きな強みでしょう。

サービス会社が所属する財全グループは沖縄で知名度があり、14年の社歴がありますし、沖縄を専門とすることのデメリットは今のところ見当たりません。

利回りやリスク対策に問題がないため、新しい投資先を探している方や投資の幅を広げたい方にはおすすめできるでしょう。

Pocket Funding(ポケットファンディング)の利用者の声

Pocket Funding

— タロウ@ソシャレン・クラファン投資家 (@viviri_man) January 25, 2023

地味な業者ですが2017年から400案件近くを出して事故ゼロ

もっと評価されて良い業者だと思っています

ただコロナの影響か、去年の3・4月にリファイナンス案件が増えました

そして、昨年末にも増えています

そこが少し心配ですが、なんとか乗り越えてほしい

がんばれ、ポケファン!😆

今日はポケットファンディングとみんなの年金から分配金がありました😊毎月や隔月で配当金が入るのはうれしいけど、出金するのに手数料がかかるので、結局いつもある程度貯めてから出金しています。#不動産クラウドファンディング #不動産クラファン

— erikita (@erikitafund) May 15, 2024

Pocket Fundingは、これまでに数多くのファンドを組成してきましたが、2025年7月時点で元本割れゼロという堅実な運用実績を誇ります。

この安定感に対し、「もっと評価されてもいいのでは」といった声も聞かれます。

一方で、出金時には手数料がかかるため、「ある程度まとまった金額でないと出金しづらい」と感じる投資家もいるようです。

Pocket Funding(ポケットファンディング)の運営会社情報

| 会社名 | ソーシャルバンクZAIZEN株式会社 |

| 設立日 | 平成24年3月1日 |

| 資本金 | 6,500万円 |

| 従業員数 | 6名 |

| 本社所在地 | 沖縄県浦添市仲西3-15-5 財全GROUP・BLD |

ソーシャルレンディングおすすめランキング5選を表でわかりやすく比較紹介

ここまで、おすすめのソーシャルレンディングサービスを5つ紹介してきました。

「結局、どのサービスにすればいいのか分からない」と感じる方もいるかもしれませんので、それぞれの違いを分かりやすく表でまとめました。

ぜひ参考にしてください。

| 運営会社の安定性 | ファンド数 | ファンド種類 | 保証・担保 | 短期/長期 | |

| Funds(ファンズ) | ◯ | ◎ | ◎ | ○ | 短期/長期 |

| AGクラウドファンディング | ◎ | ○ | 〇 | ◎ | 短期 |

| LENDEX(レンデックス) | ◯ | ◎ | 〇 | ◎ | 短期/長期 |

| オルタナバンク | ◯ | ◎ | 〇 | 〇 | 短期/長期 |

| Pocket Funding(ポケットファンディング) | △ | ◎ | △ | 〇 | 短期 |

ソーシャルレンディングを選ぶ際の5つのポイント

ここまで、ソーシャルレンディングのランキングを紹介してきました。

しかし、「何を基準にして選んだらいいのか分からない」と感じる方もいるかもしれません。

そこで、サービス会社を選ぶ際の5つのポイント、

- 金利(利回り)は適正かどうか

- 保証と担保の有無

- ファンドの規模(募集金額)は十分あるか

- 過去のデフォルト割合と理由

- 事業者が過去に不正を行っていないか

について、改めて解説をしておきます。

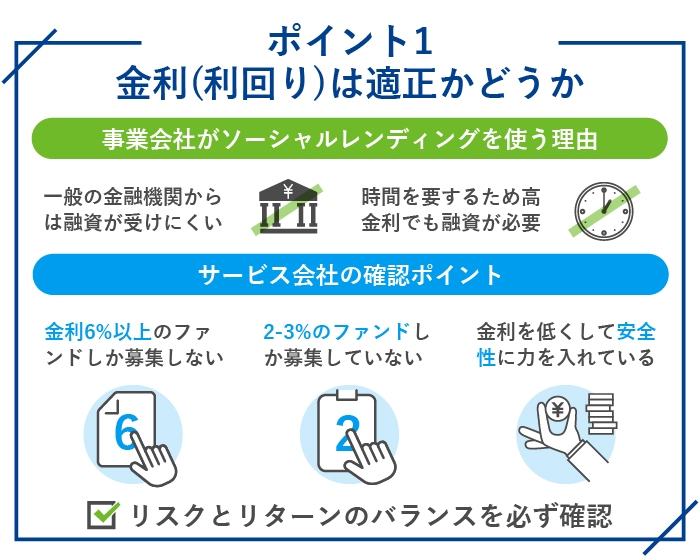

ソーシャルレンディングを選ぶポイント1.金利(利回り)は適正かどうか

ソーシャルレンディングは、クラウドファンディングの中でもハイリスク・ハイリターンの傾向があります。

事業会社がソーシャルレンディングを使う理由は「一般の金融機関からは融資が受けにくい」または「時間がかかるため高い金利を払ってでも融資を受ける必要がある」のどちらかです。

そのためリスクは高まりますが、ソーシャルレンディングを通して貸付をする投資家のリターンも高まる仕組みです。

サービス会社には、最低でも金利6%以上のファンドしか募集しない会社もあれば、2〜3%のファンドしか募集していない会社もあります。

金利を低くしてでも安全性に力を入れている会社もありますが、「リスクとリターンのバランスがきちんと取れているか」は投資家として必ず確認しましょう。

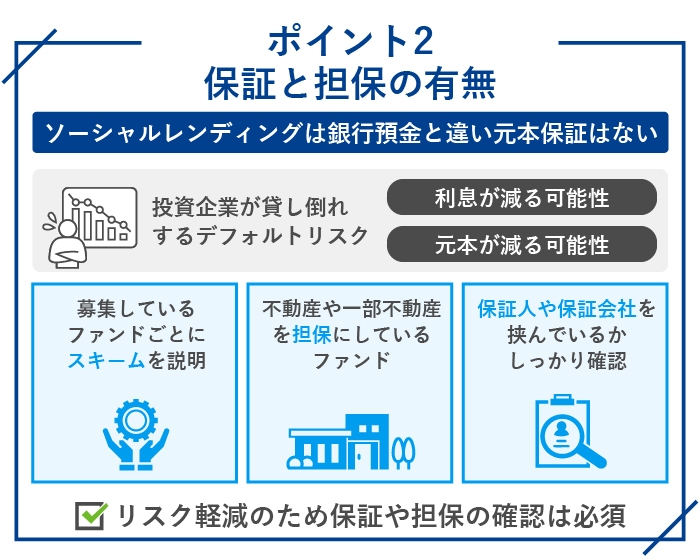

ソーシャルレンディングを選ぶポイント2.保証と担保の有無

ソーシャルレンディングは銀行預金とは違い、元本保証ではありません。

投資している企業が貸し倒れするデフォルトリスクもあり、利息が減る可能性や、最悪の場合は元本が減る可能性もあります。

実際はそのようなケースはほとんどありませんが、リスクを少しでも減らすため、保証や担保の確認は必須です。

募集しているファンドごとにきちんとスキームが説明されているサービスも多いので、保証人や保証会社を挟んでいるかをしっかりと確認してください。

不動産や一部不動産を担保にしているファンドもおすすめですし、実際に人気も高いです。

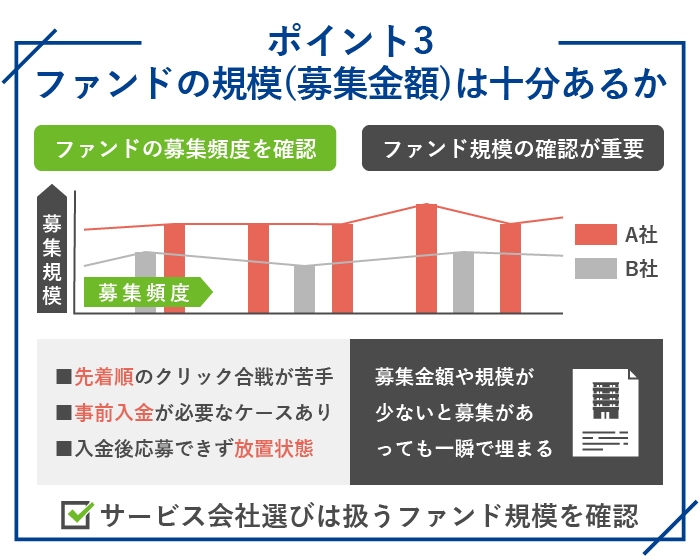

ソーシャルレンディングを選ぶポイント3.ファンドの規模(募集金額)は十分あるか

ソーシャルレンディングはとても人気があるため、1分足らずでファンドが完売することもよくあります。

大半のサービス会社では先着順で応募が決まるため、クリック合戦が苦手な方は「いつまで経っても応募できず、投資が始められない」というケースもあるでしょう。

応募するために事前に入金が必要なサービスもあり、入金したものの応募できず、出金には手数料が取られてしまう場合は、金利0%で放置するしかないという、一番避けたい事態になってしまいます。

対応策としてファンドの募集頻度を確認するのも大事ですが、実はファンドの規模を確認する方が重要です。

数億円規模のファンドを募集するソーシャルレンディングもあれば、1千万円台やそれ以下がメインのサービスもあります。

ファンドの募集金額が少ないと、たとえ月に何度も募集があっても毎回一瞬で埋まってしまい、応募ができないという問題が解決しません。

一方で、募集が月に1度でも大規模のファンドであれば投資できるチャンスは増えますので、サービス会社を選ぶ際は、扱うファンドの規模も確認することをおすすめします。

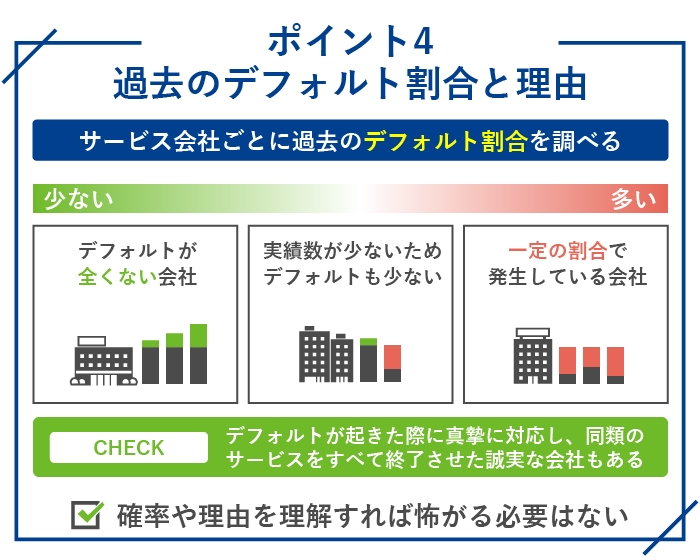

ソーシャルレンディングを選ぶポイント4.過去のデフォルト割合と理由

ソーシャルレンディングでは、貸し倒れで資金が返ってこないデフォルトリスクがあります。

このリスクがあるからこそ、高い金利が可能となるわけです。

サービス会社ごとに、過去のデフォルト割合を調べることをおすすめします。

デフォルトが全くない会社もあれば一定の割合で発生している会社もありますが、「デフォルトが無い会社を選べ」ということではありません。

途上国の事業融資など、ハイリスクな分高金利を狙ったファンドもありますし、デフォルトが起きた際に真摯に対応し、さらに同類のサービスをすべて終了させた誠実なサービス会社もあります。

「デフォルトが無いのは単に実績が少ないだけ」という会社もありますよね。

今は大半のサービス会社が過去実績を詳細に載せているため、デフォルトの確率やその理由をしっかりと理解すれば、あまり怖がる必要はありません。

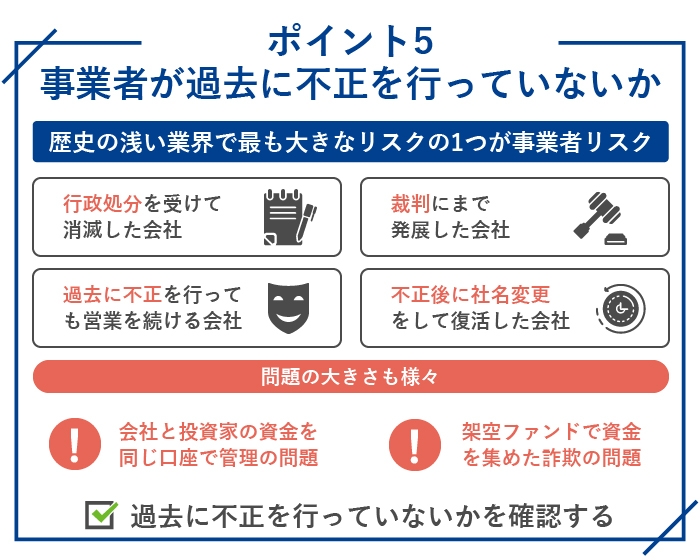

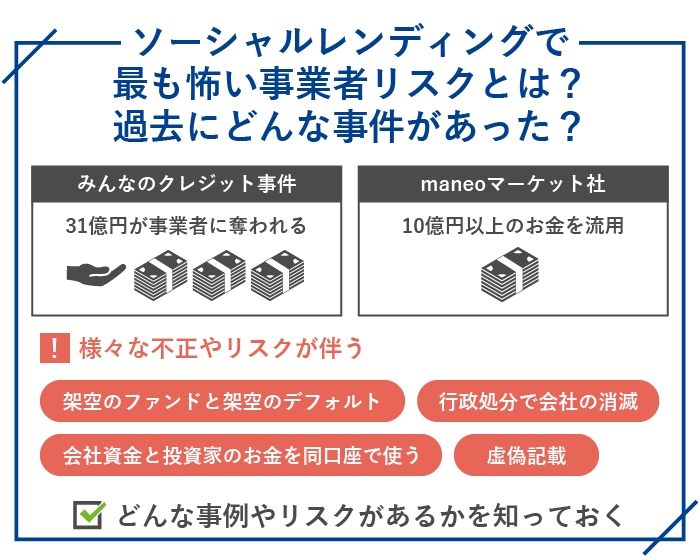

ソーシャルレンディングを選ぶポイント5.事業者が過去に不正を行っていないか

ソーシャルレンディングで最も大きなリスクの1つが事業者リスクです。

日本のソーシャルレンディング業界はまだ歴史も浅く、2018年頃までは行政処分を受けて消滅したサービス会社もありましたし、裁判にまで発展したケースも複数あります。

どれだけ金利や担保を確認したとしても、そもそも虚偽記載であったり、元本が返金されなかったりしては意味がありません。

過去に不正を行っても営業を続けているサービス会社もあれば、社名を変更して復活した会社も存在します。

また、不正と言っても「会社と投資家の資金を同じ口座で管理した」という比較的軽い問題から、「架空のファンドで資金を集めた」などの詐欺に当たるものまで程度も異なります。

今では法律も整備されて不正リスクは下がりましたが、選ぶサービス会社が過去に不正を行っていないかは確認したほうがよいでしょう。

ソーシャルレンディングに関する疑問に答えます

ソーシャルレンディングに関して、よくある疑問について解説していきます。

- そもそもソーシャルレンディングの仕組みって?どんなスキームなの?

- ソーシャルレンディングはおすすめしない?どんなリスクや失敗談がある?

- ソーシャルレンディングに手数料はかかる?どんな種類の手数料が必要?

- ソーシャルレンディングで得た利益には税金がかかる?確定申告はどうすればいい?

- ソーシャルレンディングと不動産投資クラウドファンディングは何が違う?

- ソーシャルレンディングはコロナでもおすすめ?

- ソーシャルレンディングは短期と長期どちらがおすすめ?

- これから始める初心者におすすめのソーシャルレンディングはある?

- ソーシャルレンディングを運用してデフォルト(貸し倒れ)してしまう確率は何%?

- ソーシャルレンディングで最も怖い事業者リスクとは?過去にどんな事件があった?

- ソーシャルレンディングの5chの評判・口コミはいい?悪い?

- 意外に大きい入金出金手数料と入金タイミング

そもそもソーシャルレンディングの仕組みって?どんなスキームなの?

ソーシャルレンディングは、ソーシャルレンディングを運営するサービス会社が融資する企業を見つけて、投資家がサービス会社を通じて企業に融資をします。

そして、融資をした企業から利息を払ってもらうことで、利益を得る仕組みです。

貸付する企業は中小企業やベンチャー企業が多く、銀行などからの借り入れが難しいため、ソーシャルレンディングを活用して資金を集めます。

企業側としては「少し高い金利を払ってでも資金を集めたい」と考えているので、高いリターンが得られるのです。

もちろんリスクもあるので、その点は気をつけるようにしましょう。

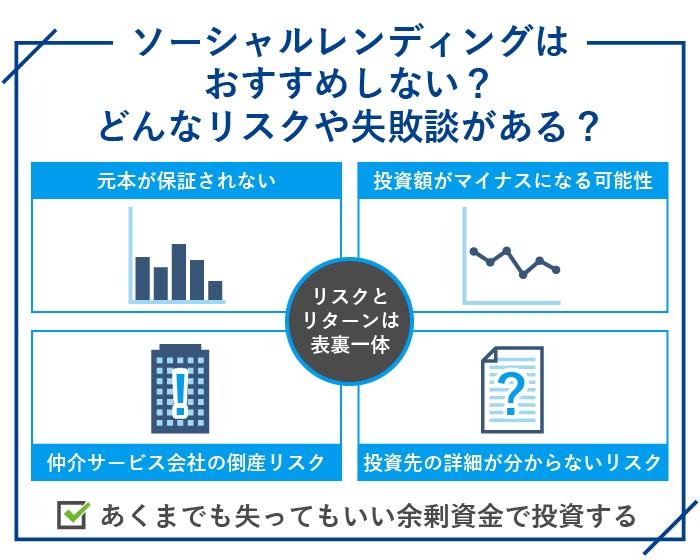

ソーシャルレンディングはおすすめしない?どんなリスクや失敗談がある?

ソーシャルレンディングにはもちろんリスクがあります。

元本が保証されているわけではなく、投資した金額がマイナスになる可能性もあります。

それ以外にも、仲介となるサービス会社が倒産するリスクや、投資先の詳細が分からないというリスクもあります。

ただ、リスクとリターンは表裏一体です。

全くリスクがないにも関わらず、ハイリターンのものはありませんし、あったとすればそれは詐欺です。

ソーシャルレンディングは、定期預金と比べると数十倍のリターンがありますから、あくまでも失ってもいい余剰資金で投資することをおすすめします。

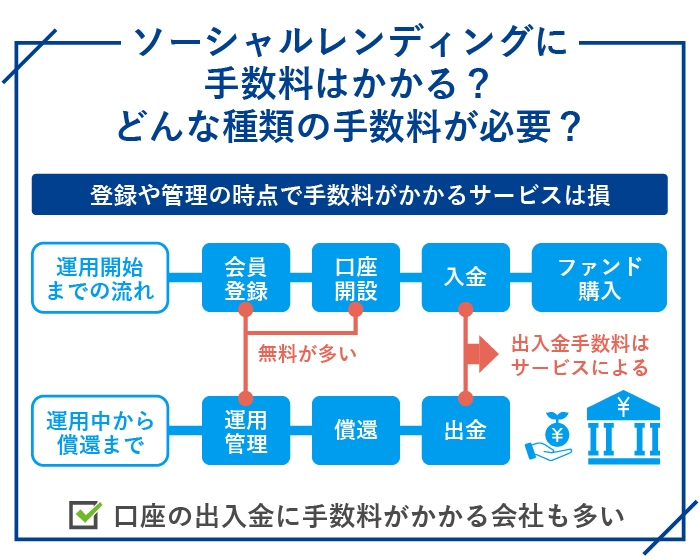

ソーシャルレンディングに手数料はかかる?どんな種類の手数料が必要?

ソーシャルレンディングのサービスを使うためには、会員登録をして口座を開くところから始まり、運用を開始するには口座に入金をしてファンドを購入する必要もあります。

ほとんどのサービス会社では無料で会員登録や口座開設ができますし、口座の管理とファンドの購入にも手数料はかかりません。

この段階から手数料を取るような会社は、それだけで損ですのでやめておきましょう。

サービス会社によって違いが出るのは、口座への入金手数料と口座からの出金手数料です。

両方とも無料で行えるサービス会社も少しだけはありますが、特定の銀行以外は手数料が必ずかかってしまう会社も多いため注意が必要です。

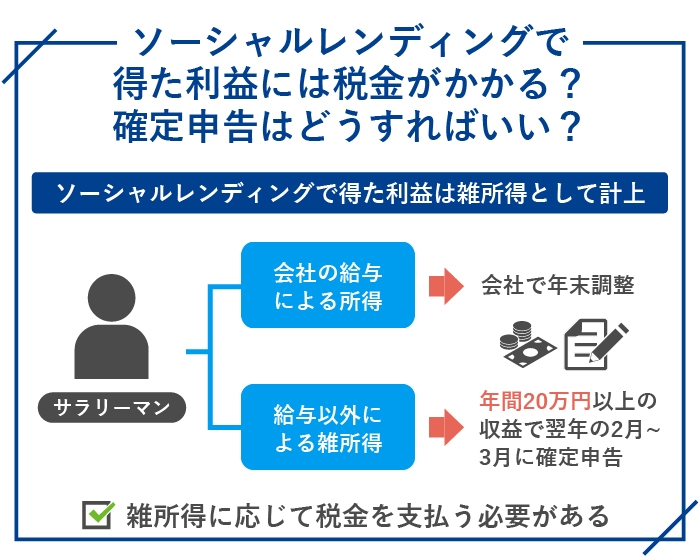

ソーシャルレンディングで得た利益には税金がかかる?確定申告はどうすればいい?

ソーシャルレンディングで得た利益は、雑所得として計上する必要があります。

所得に応じて税金を支払う必要があるので、その点は気をつけてください。

あなたがサラリーマンだとして、会社の給与以外から年間20万円以上の収益が出ている場合は、翌年の2月から3月の間に確定申告する必要があります。

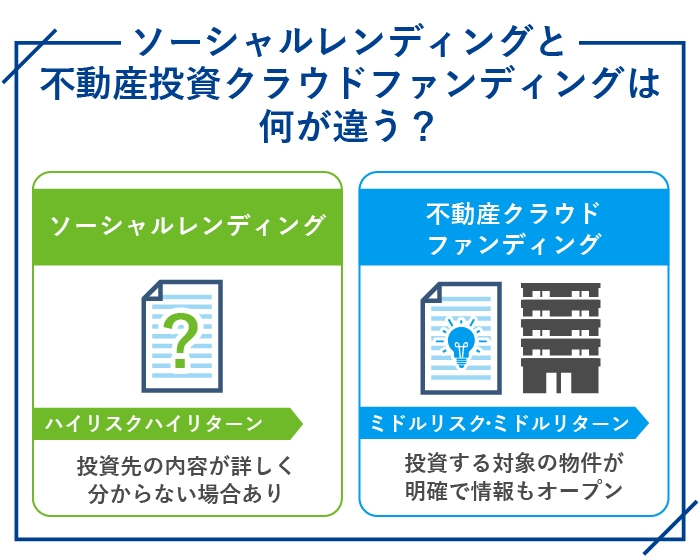

ソーシャルレンディングと不動産投資クラウドファンディングは何が違う?

不動産クラウドファンディングは、投資する対象の物件が明確で情報もオープンになっています。

それに対して、ソーシャルレンディングは投資先の内容が詳しく分からない場合もあります。

投資対象の透明性に関しては、不動産投資クラウドファンディングの方が高いですが、その分リターンが小さい傾向にあります。

ハイリスクハイリターンを狙うならソーシャルレンディング、ミドルリスク・ミドルリターンを狙いたいのであれば、不動産投資クラウドファンディングがおすすめです。

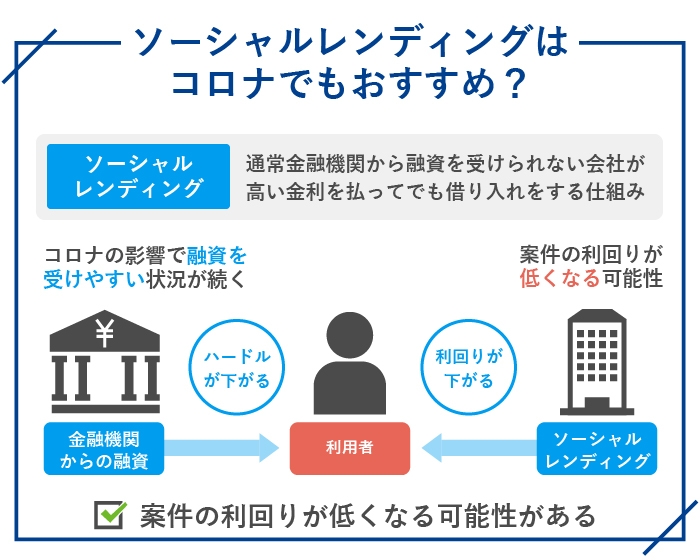

ソーシャルレンディングはコロナでもおすすめ?

コロナの影響で、金融機関から融資を受けやすい状況が続いています。

ソーシャルレンディングは、通常金融機関から融資を受けられない会社が、高い金利を払ってでも借り入れをする仕組みです。

金融機関からの融資のハードルが下がった今、ソーシャルレンディングの案件の利回りが低くなる可能性は考えられます。

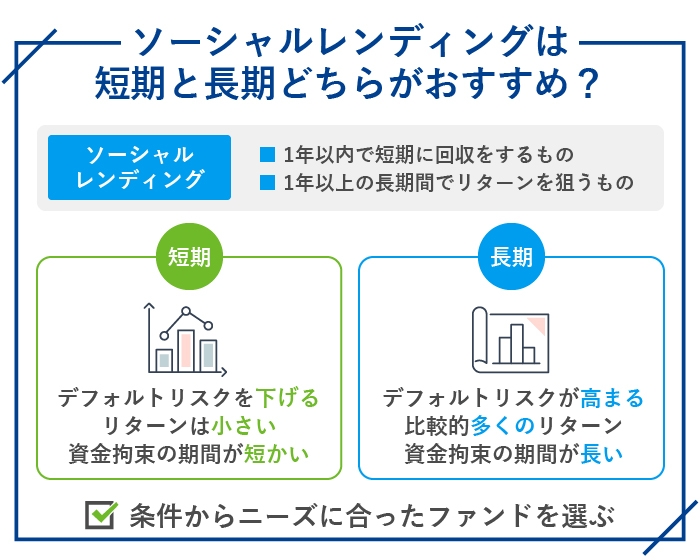

ソーシャルレンディングは短期と長期どちらがおすすめ?

ソーシャルレンディングには1年以内で短期に回収をするものと、1年以上の長期間でリターンを狙うものがあります。

短期であれば、資金拘束の期間が短かったり、デフォルトのリスクを下げるメリットがある一方、リターンは小さくなりがちです。

長期であれば、比較的多くのリターンが見込める一方で、デフォルトのリスクが高まり、資金拘束の期間が長くなります。

それぞれのメリット・デメリットをよく理解して、ニーズに合ったファンドを選んでください。

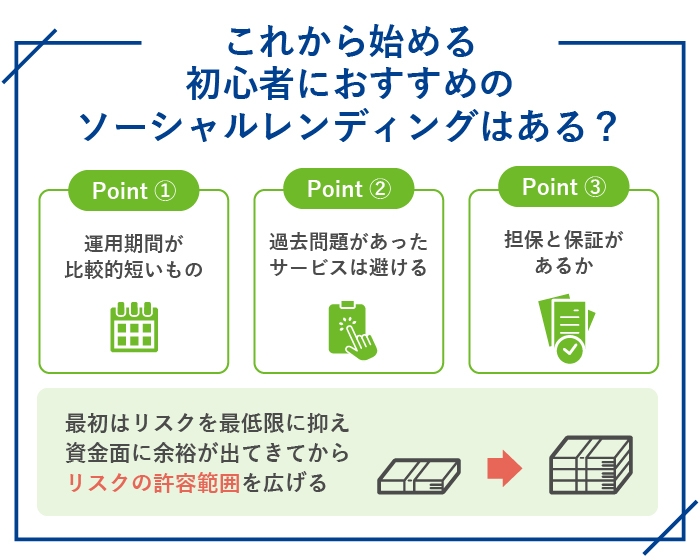

これから始める初心者におすすめのソーシャルレンディングはある?

これからソーシャルレンディングを始めようとしている人には、下記の3点を押さえてから利用することをおすすめします。

最初はリスクを最低限に抑えながら、資金面に余裕が出てきてから、許容できるリスクの範囲を広げていくといいでしょう。

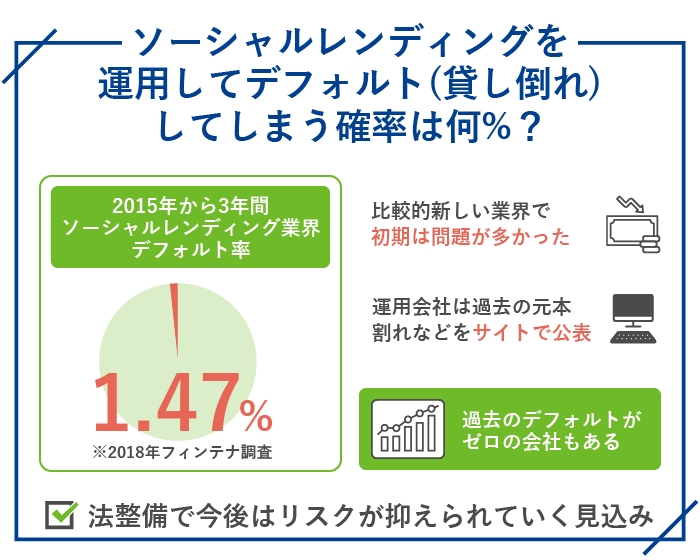

ソーシャルレンディングを運用してデフォルト(貸し倒れ)してしまう確率は何%?

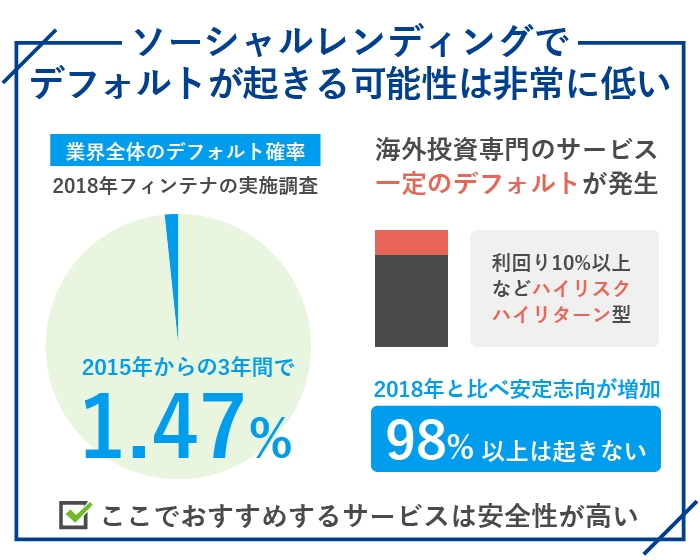

2018年にフィンテナが調査した「2015年から3年間のソーシャルレンディング業界におけるデフォルト率」は1.47%でした。

その後の調査はまだ出揃ってないのが現状ですが、比較的新しい業界であるため、初期の頃は問題が多かったことも事実です。

運用会社は過去の元本割れなどの数字をサイトなどで出しているので、それらを見ながら投資していくのがいいでしょう。

過去のデフォルトがゼロの会社もあります。

次第に法整備が整ってきているため、デフォルトリスクなどは今後は抑えられていくのではないでしょうか。

ソーシャルレンディングで最も怖い事業者リスクとは?過去にどんな事件があった?

ソーシャルレンディングでは、デフォルトよりも事業者そのものが不正を行うことや、消滅してしまうリスクの方が怖いと言えます。

裁判にまで発展した事例でいえば、「みんなのクレジット事件」では31億円が事業者に奪われてしまいました。

また、maneoマーケット社関連でも10億円以上のお金が流用されており、架空のファンドと架空のデフォルト、虚偽記載、会社の資金と投資家のお金を同じ口座で使っているなど、いくつもの問題が起きてきました。

他にも、行政処分を受けて消滅した会社も複数ありますし、投資家のお金が返ってこなかった事例はいくつもあります。

法律が整備されて融資先の情報が開示されるようにもなりましたが、どんな事例やリスクがあるのかは知っておくべきでしょう。

ソーシャルレンディングの5chの評判・口コミはいい?悪い?

5chにおいて投資系サービスの評判は悪く書かれることが多いですが、ソーシャルレンディングの評判・口コミはどうでしょうか。

匿名で書き込める5chはあくまで参考程度にすべきですが、筆者が調べたところ意外にも評判のよい口コミが多かったです。

X(旧Twitter)でもソーシャルレンディングの評判は良くなっており、分配金の報告をする書き込みや、どのサービスがおすすめかなどポジティブなものが多いです。

始まったばかりのように、頭ごなしに「怪しいのでは?」と疑う意見がほとんど見られなくなったのは、ソーシャルレンディングが日本でも根付いてきた証拠かもしれません。

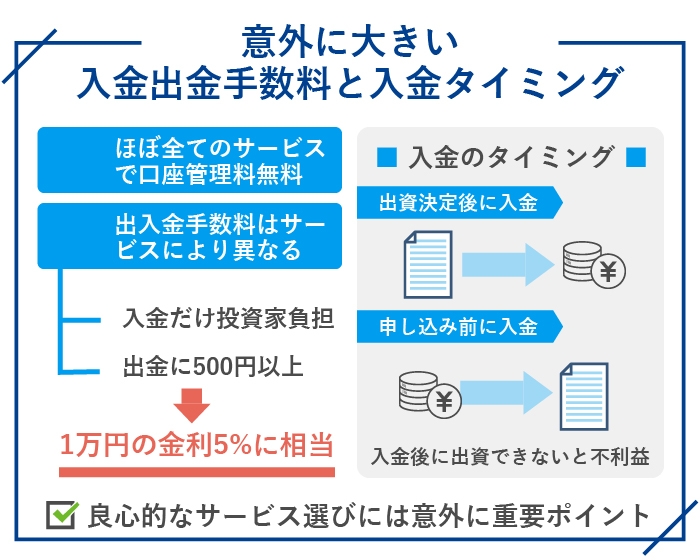

意外に大きい入金出金手数料と入金タイミング

ソーシャルレンディングは、ほぼ全てのサービス会社で口座管理料はかかりません。

しかし、入金と出金の際の手数料はサービス会社によって異なるので注意が必要です。

どちらも無料にしている会社もあれば、入金だけ投資家負担の会社もありますし、出金に500円以上必要な会社もあります。

入金出金手数料は意外に大きく、例えば出金に500円かかるのならば、1万円を金利5%で1年間運用した利益が消えてしまいます。

リスクを取って運用した意味がなくなりますし、運用で得た利益からは20%が源泉徴収されるため、むしろマイナスになってしまいますよね。

さらに、入金のタイミングは2つに分かれ、ファンドへの出資が決まった後に入金する会社と、そもそもファンドに申し込みをする前に入金が必要な会社があります。

ファンドに申し込みする前に入金させる会社では、クリック合戦に負けて出資ができなくてもお金はソーシャルレンディングの口座にあるため、金利0%で放置するか、出金手数料分マイナスになってでも引き出すしかありません。

「入金出金手数料をいくらにしているか」と「入金のタイミングはいつか」を確認することは、良心的なサービス会社を選ぶために意外に重要なポイントかもしれません。

ソーシャルレンディングのサービス会社の信頼性を確認する3つのポイント

事業者リスクが、ソーシャルレンディングの中でも最も大きいリスクです。

絶対条件である「事業者(サービス会社)が過去に不正をしていないこと」は確認した上で、実績がありデフォルトの割合も低ければ、一定の安全性は確保できます。

しかし、未来は誰にも分かりませんし、新しいサービスであるソーシャルレンディングでは未知数の部分も多いですよね。

ここでは、サービス会社の信頼性を見極めるポイントもお伝えします。

- サービス会社が上場しているか

- サービス会社の資本金は十分か

- どこがサービス会社に出資しているか

が重要なポイントです。

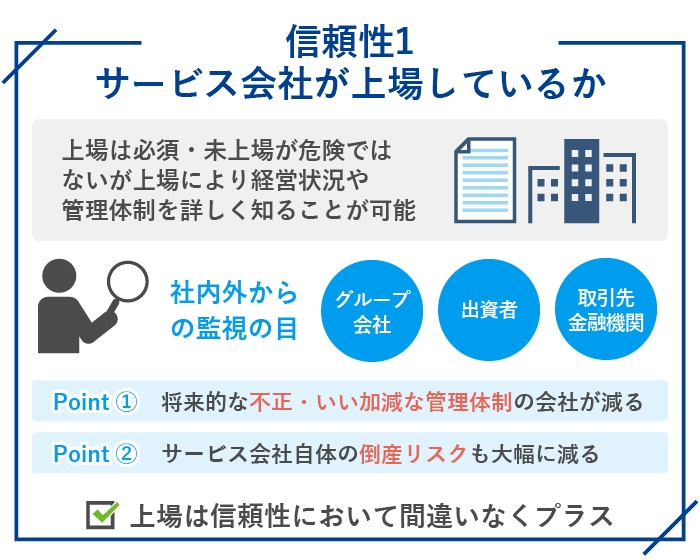

ソーシャルレンディングの信頼性1.サービス会社が上場しているか

上場は必須条件ではなく、上場していないと安全ではないということではありません。

しかし、サービス会社が上場している場合は、会社の経営状況や管理体制をはるかに詳しく知ることができます。

グループ会社や出資者、取引先の金融機関など社内外からの監視の目も強くなり、将来的な不正やいい加減な管理体制を敷いている会社も減るでしょう。

もちろん、サービス会社自体の倒産リスクも大幅に減ります。

必ずしも東証プライムなどである必要はないですが、上場していることは信頼性において間違いなくプラスです。

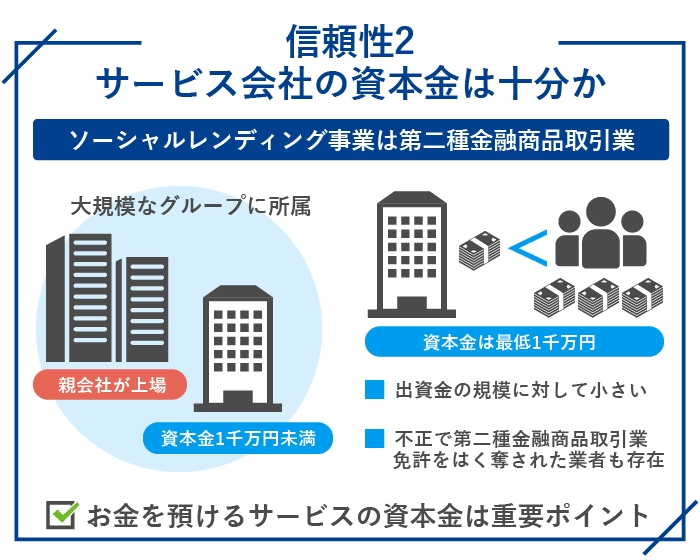

ソーシャルレンディングの信頼性2.サービス会社の資本金は十分か

サービス会社が開示している資本金は必ず確認するようにしましょう。

ソーシャルレンディング事業は第二種金融商品取引業であり、資本金は最低1千万円必要となります。

しかし、1千万円では扱う出資金の規模に対して小さいですし、過去には不正を行い第二種金融商品取引業の免許をはく奪になった業者も存在したため、これだけでは安心とは言えません。

ソーシャルレンディングの大手でも資本金1億円未満の会社もありますが、その場合は親会社が上場している大規模なグループに属しているなど、別の理由もあります。

お金を預けるサービス会社の資本金は大事な確認ポイントでしょう。

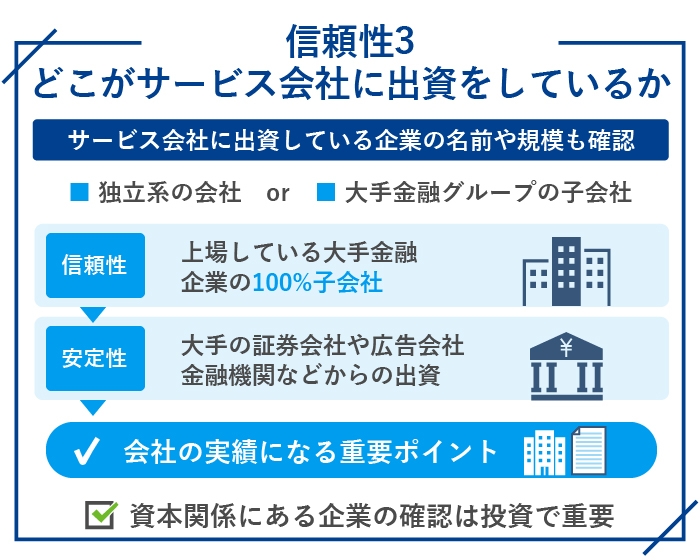

ソーシャルレンディングの信頼性3.どこがサービス会社に出資をしているか

サービス会社に出資している企業の名前や規模も確認すると良いでしょう。

ソーシャルレンディングのサービス会社は独立系だけでなく、大手の金融グループの子会社である場合も多いです。

上場している大手金融企業の100%子会社であれば信頼性は非常に高いですし、他にも大手の証券会社や広告会社、金融機関などから出資を受けていれば安定性は高くなります。

主要な取引先の金融機関を記載しているサービス会社も多く、会社の実績になる重要ポイントです。

資本関係にある企業を確認することは、投資において重要だと認識しておきましょう。

ソーシャルレンディングをおすすめする投資家の割合は高い?実際にやっている人の割合は?

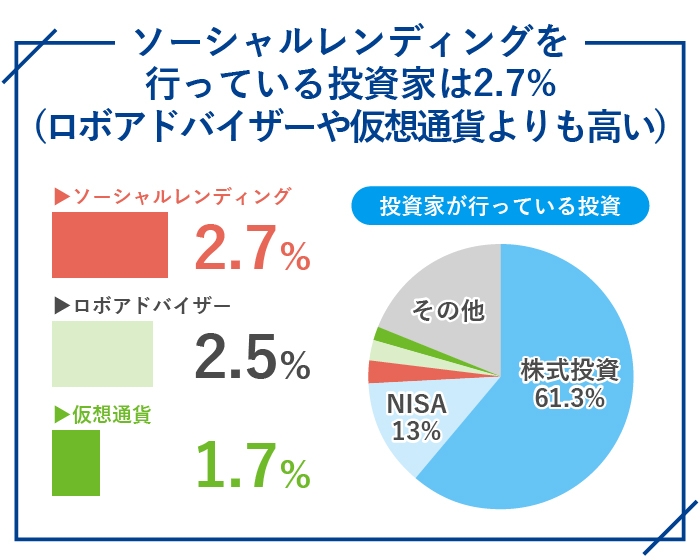

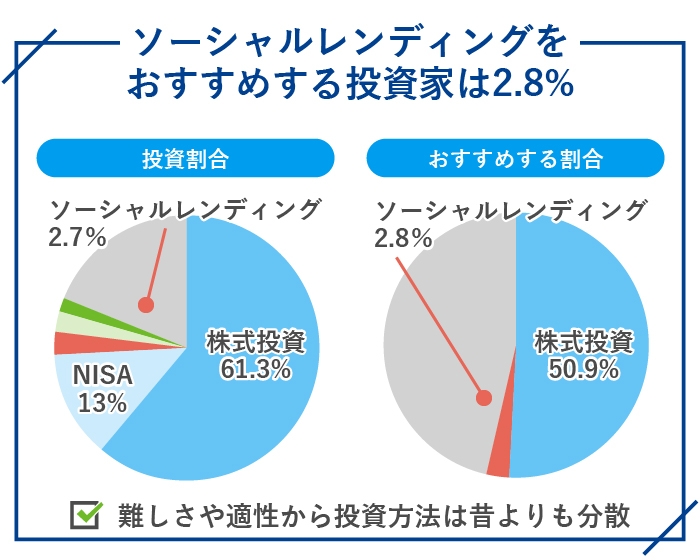

ソーシャルレンディング会社のレンデックスが、投資家1058人を対象に「おすすめする投資」と「実際にやっている投資」の種類を調査しました。

非常に興味深い調査ですので結果を見てみましょう。

ソーシャルレンディングを行っている投資家は2.7%(ロボアドバイザーや仮想通貨よりも高い)

投資家が行っている投資で最も多いのは、やはり株式投資(61.3%)とNISA(13%)という結果になっています。

ただし、それ以外は全て6%以下と分散されており、ソーシャルレンディングは2.7%でした。

これはロボアドバイザー(2.5%)や仮想通貨(1.7%)よりも高い割合となります。

ソーシャルレンディングをおすすめする投資家は2.8%

同じ調査にて、ソーシャルレンディングをおすすめする投資家は2.8%となっています。

興味深いのが、株式投資を行っている割合は61.3%に対して、株式投資をおすすめする割合は50.9%と大幅に下がる点です。

やってみて分かる難しさや適性はありますので、投資方法は昔よりもより分散されていくのかもしれません。

楽天はソーシャルレンディングをやっている?今後期待のソーシャルレンディング会社は?

新しい企業が続々とソーシャルレンディングに参入していますが、有名な企業や大企業が運営してくれると安心感がありますよね。

例えば、楽天はソーシャルレンディングをやっているのでしょうか?

今後の発展が期待できるソーシャルレンディングはどこでしょうか?

ここではソーシャルレンディングの今後について考察します。

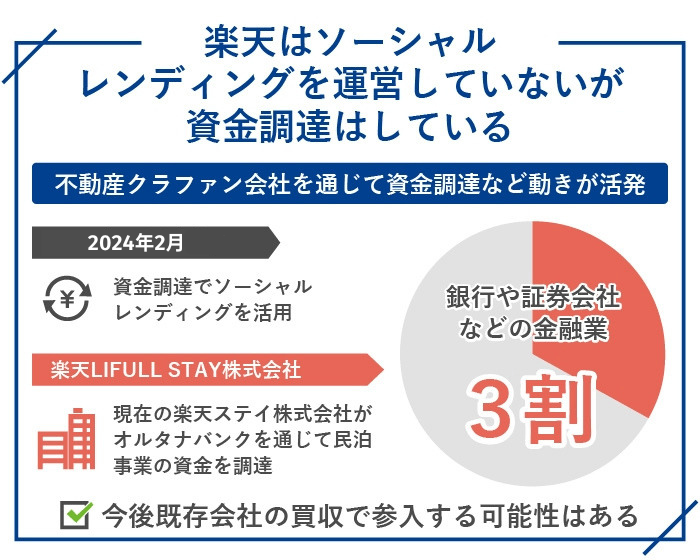

楽天はソーシャルレンディングを運営していないが資金調達はしている

2025年7月時点では、楽天はソーシャルレンディングサービスを行っていません。

しかし、楽天グループは銀行や証券会社を持っており、楽天経済圏の中でも金融業が売上の3割を占めています。

今後、既存のソーシャルレンディング会社を買収するなどして参入する可能性は大いにあるでしょう。

また、楽天は資金を調達する側としてすでにソーシャルレンディングを活用しています。

楽天LIFULL STAY株式会社(現在の楽天ステイ株式会社)は、おすすめでも紹介した「オルタナバンク」を通じて民泊事業の資金を調達していました。

他にも、不動産クラウドファンディング会社を通じて資金を調達するなど動きが活発となっています。

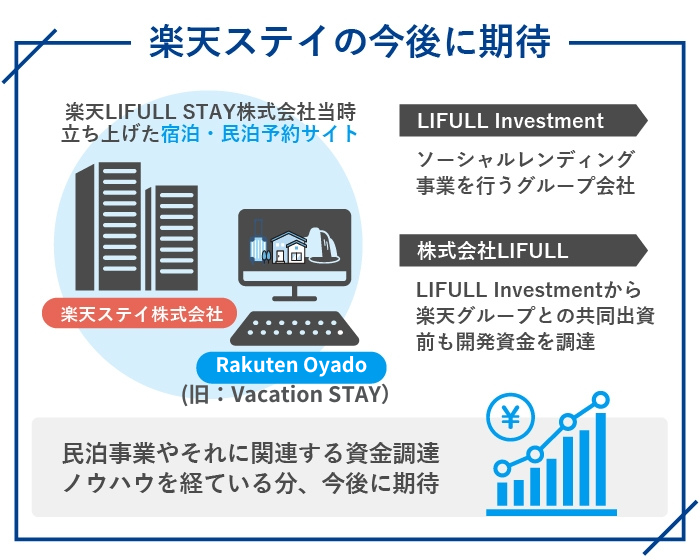

楽天ステイの今後に期待

楽天ステイ株式会社の提供する「Rakuten Oyado(旧:Vacation STAY)」は、楽天LIFULL STAY株式会社であった当時に立ち上げた宿泊・民泊予約サイトです。

株式会社LIFULLは楽天グループとの共同出資前から「LIFULL Investment (旧LIFULL Social Funding)」というソーシャルレンディング事業を行うグループ会社を持っており、楽天LIFULL STAYもLIFULL Investmentからも開発資金を調達していました。

現在は株式譲渡により商号変更していますが、民泊事業やそれに関連する資金調達ノウハウを経ている分今後に期待できますよね。

ソーシャルレンディングはデフォルト(貸し倒れ)実績なしがおすすめ?デフォルト実績の比較は?

ソーシャルレンディングの大きなリスクは、事業者リスクとデフォルト(貸し倒れ)リスクです。

サービス会社を選ぶ時は事業者リスクを必ず見るべきですが、デフォルト実績はどれくらい注意するべきでしょうか?

ここではデフォルト(貸し倒れ)実績について筆者の考え、

- ソーシャルレンディングはデフォルト(貸し倒れ)件数よりも中身が重要

- ソーシャルレンディングでデフォルトが起きる可能性は非常に低い

- ソーシャルレンディングで万が一デフォルトが出ても確定申告(雑所得の内部通算)で節税ができる

をお伝えします。

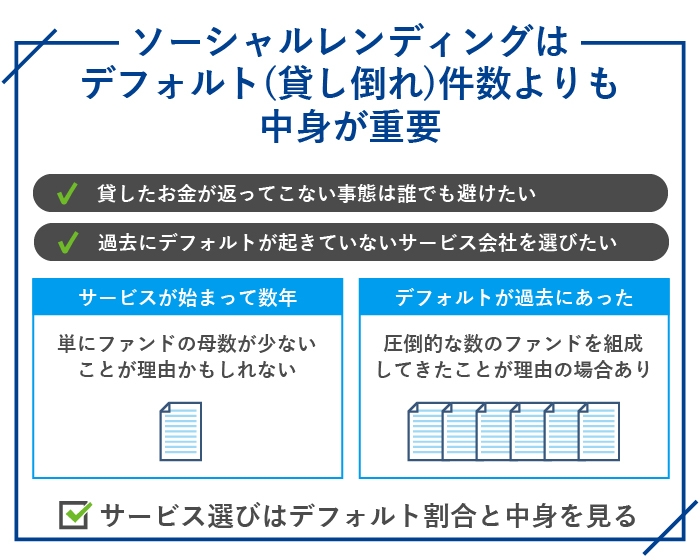

ソーシャルレンディングはデフォルト(貸し倒れ)件数よりも中身が重要

貸したお金が返ってこない事態は誰でも避けたいですから、どうしても過去にデフォルトが起きたことのないサービス会社を選びたくなりますよね。

もちろん、デフォルトは無いに越したことはありませんが、そもそもサービスが始まって数年しか経っていない場合は、単にファンドの母数が少ないことが理由かもしれません。

一方で、デフォルトが過去にあったとしても、圧倒的な数のファンドを組成してきたからかもしれませんよね。

サービス会社を選ぶ際は、デフォルトがゼロかどうかではなく、デフォルトの割合とその中身を見るようにしましょう。

ソーシャルレンディングでデフォルトが起きる可能性は非常に低い

ソーシャルレンディング業界全体のデフォルト確率は、2018年にフィンテナが実施した調査では、2015年からの3年間で1.47%でした。

つまり、98%以上はデフォルトが起きないことになります。

2018年と比べて、今ではより安定志向のファンドが増えていますし、デフォルト率はさらに低いのではないでしょうか。

加えて、デフォルトが発生しているのは一部のソーシャルレンディングに偏っているというのが現状です。

海外投資を専門とするサービスなどは一定のデフォルトが発生していますが、その分予定利回り10%以上など業界屈指のハイリスクハイリターン型となっています。

このように、ソーシャルレンディング業界全体で見ればデフォルトが起きる確率は非常に低いですし、ここでおすすめしているサービスはより安全性が高いと言えるでしょう。

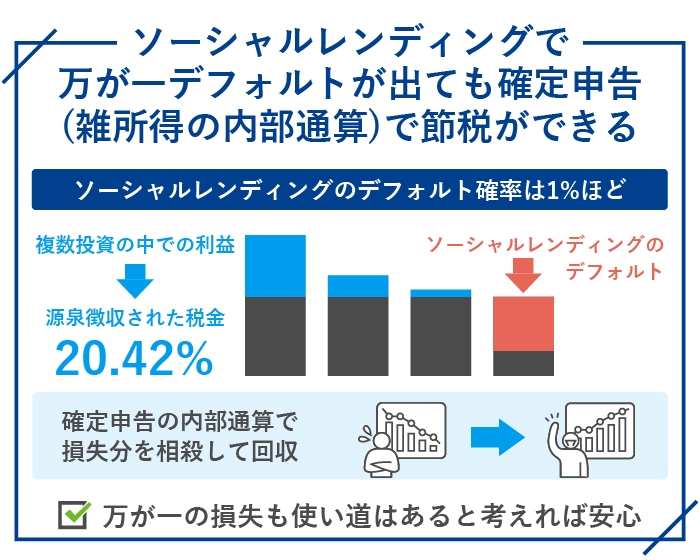

ソーシャルレンディングで万が一デフォルトが出ても確定申告(雑所得の内部通算)で節税ができる

ここで紹介しているソーシャルレンディングのサービス会社は、どれもデフォルトがなく、安全性が非常に高いと言えるもののみです。

ソーシャルレンディングのデフォルト確率は1%ほどですので、過度にデフォルトを心配する必要はないでしょう。

さらに、もしデフォルトが起きてしまったら全てが台無し、というわけでもないのです。

万が一としてですが、ソーシャルレンディングでデフォルトが発生した場合や損失が出た場合でも、確定申告で税金を取り戻せる可能性があります。

複数のソーシャルレンディング投資を行っていて、他のソーシャルレンディングに利益があるならば、その雑所得の利益からすでに源泉徴収されている20.42%の税金について、確定申告で内部通算をすることで取り返すことができるのです。

つまり、他のソーシャルレンディングの利益からすでに取られてしまっている税金を、別のソーシャルレンディングの損失分を相殺して、確定申告をして回収するわけですね。

投資しているすべてのファンドでデフォルトが起きるなどということはまずあり得ないですし、単体でも損をする確率は低いですが、万が一の損失の時でも使い道はあると考えればより安心できるでしょう。

まとめ

不動産投資の新しい手段として、ソーシャルレンディングの人気は高まり続けています。

人気に伴ってソーシャルレンディングのサービス会社は年々増加しており、ファンドの種類も国内から海外と幅広く、不動産の種類も豊富です。

金利は2%から10%までと、どのファンドを選ぶかで大きく異なり、保証会社がスキームに入っているか、担保は付いているかなどリスク対策も違いが出ます。

長年クラウドファンディング事業を運営していながら一度も元本割れがないサービス会社もあるため、しっかり理解すればソーシャルレンディングで安全に資産運用できるでしょう。

また、最も気を付けるべきリスクは事業者の破産や不正ですが、過去の不正やその内容をしっかりと調べればソーシャルレンディング投資のリスクは下げられます。

今回の記事が参考になれば幸いです。

「COZUCHI」が2,000円のアマギフプレゼント中!【ad】

人気不動産クラウドファンディングサービスである「COZUCHI」が、当サイト限定で2,000分のアマギフをプレゼント中です!

公式サイトでもキャンペーンは実施していますが、キャンペーン金額が下がってしまうため、注意しましょう。

キャンペーンは7月1日〜7月31日までのため、気になる方はお早めの登録をおすすめします。

\キャンペーンは本日終了/

COZUCHIキャンペーン詳細

※31日までの会員登録、10日までの投資家登録で間に合います。

コメント