1万円の少額から不動産投資ができる、不動産クラウドファンディングが非常に人気です。

従来の不動産投資と違ってすべてオンラインで完結できますし、数千万円単位のローンを組む必要もありません。

物件を見つけるところから諸契約、運用、入居者管理まで、あらゆる手間は運営会社がおこなってくれるため、ほったらかし投資が可能です。

不動産クラウドファンディング会社も毎月のように増えて続けており、現在では100社近いサービスが存在しています。

ただし、選ぶサービスによって運用実績や信頼性にかなり差がありますし、利回り、運用期間、物件の種類など大きく異なってくるため、自分に合った投資先を選ぶことが大切です。

そこでこの記事では、10社以上の不動産クラウドファンディングに実際に投資をしている筆者の視点で、おすすめのサービスについて紹介しています。

明確な基準を基に点数化したランキング形式で紹介していくので、どの不動産クラウドファンディングに投資しようか迷っている人は、ぜひ参考にしてください。

もし、「そもそも不動産クラウドファンディングって何?仕組みから詳しく知りたい。」という方は記事の後半で詳しく説明しているので、目次から飛んでみてください。

☆業界No.1高利回りの不動産クラファン「ヤマワケエステート」が2,000円分のアマギフプレゼント中!【PR】☆

本田圭佑さんがイメージキャラクターを務めている不動産クラウドファンディング「ヤマワケエステート」が注目を集めています。

1万円の少額から投資できる点と、想定利回り平均14%超えの圧倒的高利回りが人気の理由です。

そんなヤマワケエステートですが2024年7月現在、新規会員登録と投資完了でAmazonギフト券2,000円分プレゼントキャンペーンを実施中です。

2024年7月31日までに会員登録を済ませ、9月30日までに投資を完了させると、Amazonギフト券が2,000円もらえるという内容です。

2,000円分のAmazonギフト券がもらえるこの機会に無料の投資家登録をしてみてはいかがでしょうか。

ヤマワケエステートについて、もっと詳細を知りたい人は下記の解説記事も参考にしてみてください。

【2024年ランキング】本当におすすめできる不動産クラウドファンディングは?ランキング10社徹底比較

それでは早速、おすすめしたい下記の不動産クラウドファンディング10社について、8つの基準を基に精査し、ランキング形式で紹介していきます。

<比較時に使う8つの基準>

- 投資リターンの大きさ(①直近10件の平均利回り)

- 投資リスクの低さ(②直近10件の平均劣後出資の比率、③運営会社の安定性、④直近10件の平均運用期間、⑤決算書を開示しているか)

- 投資のしやすさ(⑥直近10件の平均募集金額、⑦直近1年間の募集回数)

- 過去の募集実績(⑧累計調達額)

※点数及びランキングは採点当時の数値によるものです。

<8つの基準の具体的な点数配分>

| ①直近10件の平均年利回り | |

| 3%未満 | 2点 |

| 3%以上6%未満 | 4点 |

| 6%以上9%未満 | 6点 |

| 9%以上 | 8点 |

| ②直近10件の平均劣後出資の比率 | |

| 10%未満 | 1点 |

| 10%以上30%未満 | 2点 |

| 30%以上 | 3点 |

| ③運営会社の安定性 | |

| 資本金1億円未満 | 1点 |

| 資本金1億円以上5億円未満 | 2点 |

| 資本金5億円以上 | 3点 |

| 上場企業 | 5点 |

| ④直近10件の平均運用期間 | |

| 3年以上 | 1点 |

| 2年以上3年未満 | 2点 |

| 1年以上2年未満 | 3点 |

| 6ヶ月以上1年未満 | 4点 |

| 6ヶ月未満 | 5点 |

| ⑤決算書の開示有無 | |

| 開示なし | 1点 |

| 一部開示 | 2点 |

| 開示している | 3点 |

| ⑥直近10件の平均募集金額 | |

| 5000万円未満 | 1点 |

| 5,000万円以上1億円未満 | 2点 |

| 1億円以上5億円未満 | 3点 |

| 5億円以上10億円未満 | 4点 |

| 10億円以上 | 5点 |

| ⑦直近1年間の募集回数 | |

| 5件未満 | 1点 |

| 5件以上10件未満 | 2点 |

| 10件以上20件未満 | 3点 |

| 20件以上30件未満 | 4点 |

| 30件以上 | 5点 |

| ⑧累計調達額 | |

| 10億円未満 | 1点 |

| 10億円以上100億円未満 | 2点 |

| 100億円以上 | 3点 |

不動産クラウドファンディングおすすめランキング10を表で紹介

お伝えした8つのポイントに沿って、おすすめのサービス10選を点数化したので、先にお見せしておきます。

| 社名 | 合計点 | 直近10件の平均利回り | 直近10件の平均劣後出資の比率 | 運営会社の安定性 | 直近10件の平均運用期間 | 決算書開示有無 | 直近10件の平均募集金額 | 直近1年間の募集回数 | 累計調達額 | 詳細 |

| 27点 | 6.5%(6点) | 7%(1点) | 資本金1億円(2点) | 12.35ヶ月(3点) | 全て開示(3点) | 2,801,595,000円(5点) | 21回(4点) | 712億円(3点) | 公式 |

| 26点 | 4.34%(4点) | 非公開(1点) | 東証グロース市場上場(5点) | 28.8ヶ月(2点) | 全て開示(3点) | 974,900,000円(4点) | 24回(4点) | 525億円(3点) | 公式 |

| 26点 | 9.28%(8点) | 9.51%(1点) | 資本金1億5,660万円(2点) | 25.3ヶ月(2点) | 一部開示(2点) | 755,390,000円(4点) | 20回(4点) | 256億円(3点) | 公式 |

| 25点 | 5.56%(4点) | 10%(2点) | 資本金1億円(2点) | 208.2日(4点) | 全て開示(3点) | 67,340,000円(2点) | 54回(5点) | 199億円(3点) | 公式 |

| 24点 | 7.14%(6点) | 10%(2点) | 資本金1億円(2点) | 12.6ヶ月(3点) | 全て開示(3点) | 162,675,000円(3点) | 15回(3点) | 45億円(2点) | 公式 | |

| 22点 | 8.0%(6点) | 10.32%(2点) | 資本金1億円(2点) | 9.4ヶ月(4点) | 開示なし(1点) | 32,350,000円(1点) | 27回(4点) | 18億円(2点) | 公式 | |

| 22点 | 6.714%(6点) | 14.414%(2点) | 資本金1億円(2点) | 12ヶ月(3点) | 一部開示(2点) | 70,700,000円(2点) | 10回(3点) | 22億円(2点) | 公式 |

| 21点 | 6.35%(6点) | 30%(3点) | 資本金5000万円(1点) | 3ヶ月(5点) | 一部開示(2点) | 16,870,000円(1点) | 6回(2点) | 2億円(1点) | 公式 | |

| 20点 | 5.41%(4点) | 51.432%(3点) | 資本金1億円(2点) | 5.03ヶ月(5点) | 一部開示(2点) | 55,720,000円(2点) | 3回(1点) | 4億円(1点) | 公式 |

| 19点 | 6.22%(6点) | 20.00%(2点) | 資本金1億円(2点) | 7.1ヶ月(4点) | 開示なし(1点) | 57,320,000円(2点) | 4回(1点) | 5億円(1点) | 公式 |

ここからは、具体的な各サービスの特徴についても解説していきますね。

不動産クラウドファンディングおすすめランキング1.COZUCHI/27点

1位に選ばれたのは、現在の不動産投資型のクラウドファンディングサービスの中で、実績利回りの水準が高い、COZUCHIです。

COZUCHIは独自の配当ポリシーを持っていて、物件の売却が完了したタイミングで想定以上にリターンが出た場合、投資家に還元する形をとっています。

想定利回りよりも大幅に高いリターンを受け取れる可能性がある点が、COZUCHIが根強い人気を誇っている大きな理由といえるでしょう。

組成しているファンドの立地も、有名観光地や都内の一等地(港区や六本木、品川や渋谷など)がメインです。

他にも、投資家の声を吸い上げて常にサービスの改善をおこなっているので、運営会社のスタンスも非常に好感が持てます。

投資期間については3か月から10年と、短期から長期までとても幅が広く、自分の投資スタイルに合わせて選べます。

| 直近10件の平均想定年利回り | 6.5%(6点) |

| 直近10件の平均劣後出資の比率 | 7%(1点) |

| 運営会社の安定性 | 資本金1億円(2点) |

| 直近10件の平均運用期間 | 12.35ヶ月(3点) ※任意組合型は含まない |

| 決算書の開示有無 | 全て開示(3点) |

| 直近10件の平均募集金額 | 2,801,595,000円(5点) |

| 直近1年間の募集回数 | 21回(4点) |

| 累計調達額 | 712億円(3点) |

| 合計点 | 27点 |

COZUCHI(旧WARASHIBE)の評判

弊社が行ったアンケートから評判を紹介します。

利率も高く、信用度が高く、スケジュールもわかりやすい。

面白いファンドが多く、リターンも満足のいく結果が得られている。

高利回りで安全性の高いファンドを定期的に紹介できる状態である。

COZUCHI(旧WARASHIBE)の運営会社情報

COZUCHIの不動産クラウドファンディングサービスは2019年からスタートしましたが、運営のLAETOLI株式会社は1999年設立の実績ある企業です。

不動産の証券化事業や不動産小口化商品を手掛けてきた実績もあり、資本金も1億円あるため、信頼性も問題ないと言えるでしょう。

| 会社名 | LAETOLI株式会社 |

| 代表者 | 武藤 弥 |

| 資本金 | 1億円 |

| 本社住所 | 東京都港区北青山二丁目5番8号 青山OM-SQUARE4階 |

| 登録免許 | 宅地建物取引業 東京都知事(5)77822号 不動産特定共同事業 東京都知事 第60号 第二種金融商品取引業 関東財務局長(金商)第740号 |

累計募集実績も全体で1位の実績があり、投資家目線でのサービス運営を行なっていることにも定評があるCOZUCHIが1位でした。

人気すぎてなかなか当選しない点はたまにキズですが、想定利回りを大幅に上回るリターンが期待できるのはCOZUCHIならではの醍醐味といえますね。

COZUCHIでは新規投資家登録と初回投資で最大50,500円分のAmazonギフト券がもらえるキャンペーンが実施中です。

キャンペーン詳細や、COZUCHIの口コミやメリットデメリットなどを知りたい人は、下記の記事も参考にしてください。

不動産クラウドファンディングおすすめランキング同率2.CREAL/26点

2位に選ばれたのは、不動産クラウドファンディングの中でもトップクラスの人気・実績・安心感を誇るCREALです。

CREALは東証グロースにも上場している会社であり、代表の横田氏は一般社団法人不動産クラウドファンディング協会の代表理事も務めています。

平均想定利回りは4%台と高い水準ではありませんが、過去の元本割れもなく、累計の募集額は476億円(2024年4月時点)と業界トップクラスの実績を誇ります。

さらにCREALは、マスターリース契約といった賃料保証の仕組みを導入しており、入居者から賃料が回収できない場合のリスクへの対策も行っています。

不動産クラウドファンディング投資をする人であれば、忖度なしにおすすめできる会社と言えるでしょう。

| 直近10件の平均想定年利回り | 4.34%(4点) |

| 直近10件の平均劣後出資の比率 | 非公開※実際に投資した後に開示(1点) |

| 運営会社の安定性 | 東証グロース市場上場(5点) |

| 直近10件の平均運用期間 | 28.8ヶ月(2点) |

| 決算書の開示有無 | 全て開示(3点) |

| 直近10件の平均募集金額 | 974,900,000円(4点) |

| 直近1年間の募集回数 | 24回(4点) |

| 累計調達額 | 525億円(3点) |

| 合計点 | 26点 |

CREAL(クリアル)の評判

弊社が行ったアンケートから評判を紹介します。

案件募集開始時間が夜間であり、自分に都合良いタイミングである。

大手企業の運営なので信頼があり、倒産などのリスクが低い。配当が年に複数回受け取れる

案件に対する情報が充実していて、アプリでの管理が簡易

CREAL(クリアル)の運営会社情報

運営会社のクリアル株式会社は、2011年に創業された会社で、先述の通り東証グロースへの上場を果たしています。

不動産クラウドファンディングのCREAL以外にも、個人向け不動産投資運用サービス「CREAL PB」、機関投資家や超富裕層向けの資産運用サービス「CREAL PRO」なども運営しています。

| 会社名 | クリアル株式会社 |

| 代表者 | 横田 大造 |

| 資本金 | 1,245,424,950円 ※2024年3月末現在 |

| 本社 | 〒105-0004 東京都港区新橋二丁目12番11号 新橋27MTビル8階 |

| 免許 | 不動産特定共同事業 許可番号 東京都知事 第112号 金融商品取引業(第二種金融商品取引業、投資助言・代理業) 登録番号 関東財務局長(金商) 第2898号 宅地建物取引業 免許番号 東京都知事(2)第100911号 |

上場企業でもあり、不動産クラウドファンディング業界を牽引しているCREALが2位でした。

短期的に高いリターンを狙っていく人には合わないかもしれませんが、安定的なリターンを積み重ねていきたい人にはおすすめできるサービスといえます。

CREALでは新規投資家登録と初回投資で最大5万円分のAmazonギフト券がもらえるキャンペーンを実施中です。

キャンペーン詳細や、CREALの口コミやメリットデメリットなどを知りたい人は、下記の記事も参考にしてください。

不動産クラウドファンディングおすすめランキング同率2.TECROWD(テクラウド)/26点

2位のTECROWDは、1口10万円から応募ができるトップクラスに人気な不動産クラウドファンディングです。

TECROWDの大きな特徴は、国内だけでなくモンゴルやアメリカなどの海外不動産に投資ができること。

さらに、平均想定利回りが8%以上と、不動産クラウドファンディングの平均的な利回りよりも大幅に高い点も人気の理由です。

運用期間は4か月程度の短期から、30か月ほどの長期でのファンドまであるので、自分にあったファンドに投資できるのも嬉しいですね。

利回りが高い点と海外のファンドであることから、もちろんリスクが一定あることは認識すべきですが、これまで一度も元本割れはありません。

短期間で大きなリターンを狙っていきたい人にはおすすめできるサービスです。

| 直近10件の平均想定年利回り | 9.28%(8点) |

| 直近10件の平均劣後出資の比率 | 9.51%(1点) |

| 運営会社の安定性 | 資本金1億5,660万円(2点) |

| 直近10件の平均運用期間 | 25.3ヶ月(2点) |

| 決算書の開示有無 | 一部開示(2点) |

| 直近10件の平均募集金額 | 755,390,000円(4点) |

| 直近1年間の募集回数 | 20回(4点) |

| 累計調達額 | 256億円(3点) |

| 合計点 | 26点 |

TECROWD(テクラウド)の評判

弊社が行ったアンケートから評判を紹介します。

海外不動産であることから利回りが高く、運用状況も良い。

企業が信用できて利回りもよい。優先劣後システムで、リスクを低くできる。

利回りが高く競争率も高めで投資家からの信用が伺える。情報開示している点も会社として信用ができる。

TECROWD(テクラウド)の運営会社情報

TECROWDの運営会社は、TECRA株式会社です。

モンゴル国内でのプロジェクトをすでに10年近くおこなっており、資本金も1億円以上あります。

したがってTECROWDの信頼性も高いといえるでしょう。

| 会社名 | TECRA株式会社 |

| 代表者 | 新野 博信 |

| 資本金 | 1億5,660万円 |

| 本社 | 神奈川県横浜市西区みなとみらい2-3-1 クイーンズタワーA4F |

| 免許 | 宅地建物取引業者免許(4)26122号 不動産特定共同事業許可番号 神奈川県知事 第12号 |

業界トップクラスの高利回りと海外ファンドに投資ができる点が魅力のTECROWDが3位でした。

分散投資の意味でも、ポートフォリオの一つに加えておきたい投資先ですね。

TECROWDの口コミやメリットデメリットなどを知りたい人は、下記の解説記事も参考にしてください。

不動産クラウドファンディングおすすめランキング4.TSON FUNDING(ティーソンファンディング)/25点

TSON FUNDINGは株式会社TSONが運営している不動産クラウドファンディングです。

つい最近上場廃止をしましたが、東京PRO MARKETに上場していた企業でもあります。

特徴として平均想定利回り6%を維持し続けていることと、ファンド組成頻度が高いことが挙げられます。

魅力的なファンドを組成している会社でも、数ヶ月に1回程度しかファンドの組成をしていないと、なかなか投資機会がありません。

また、TSON FUNDINGは匿名組合(短期運用)と任意組合(中長期運用)の2つのファンドを組成しているので自分の好みにあった投資をすることができます。

| 直近10件の平均想定年利回り | 5.56%(4点) |

| 直近10件の平均劣後出資の比率 | 10%(2点) |

| 運営会社の安定性 | 資本金1億円(2点) |

| 直近10件の平均運用期間 | 208.2日(4点) ※任意組合型は含まない |

| 決算書の開示有無 | 全て開示(3点) |

| 直近10件の平均募集金額 | 67,340,000円(2点) |

| 直近1年間の募集回数 | 54回(5点) |

| 累計調達額 | 199億円(3点) |

| 合計点 | 25点 |

TSON FUNDING(ティーソンファンディング)の評判

弊社が行ったアンケートとX(旧Twitter)から評判を紹介します。

満期までのロスがないのと、JCB券がもらえ、トータル利回りと案件の多い。

TSON FUNDING(ティーソンファンディング)の運営会社情報

TSON FUNDINGの運営会社は、株式会社TSONです。設立から15年以上で、資本金も1億円、つい最近まで東京PRO MARKETに上場していた企業でもあります。

戸建事業や不動産テック事業など、不動産にまつわるさまざまな事業をおこなっている会社です。

| 会社名 | 株式会社TSON |

| 代表者 | 金子 勇樹 |

| 資本金 | 1億円 |

| 本社 | 愛知県名古屋市中村区名駅三丁目22番8号 |

| 免許 | 宅地建物取引業免許:国土交通大臣(1)第10513号 建設業許可:国土交通大臣免許(特-5)第28922号 不動産特定共同事業許可:愛知県知事第6号 |

TSON FUNDINGは累計100以上のファンド組成実績があり、元々上場企業だっただけあって信頼性も高いです。

総合点がバランス良く高いので、万人におすすめできるサービスといえますね。

TSON FUNDINGの口コミやメリットデメリットなどを知りたい人は、下記の解説記事も参考にしてください。

不動産クラウドファンディングおすすめランキング5.利回り不動産/24点

利回り不動産は株式会社ワイズホールディングスが運営している不動産クラウドファンディングです。

利回り不動産の特徴は高利回りで大型の案件が多いことです。

平均想定利回りも6%を超えていて、募集金額も最近は1億円を超える大型案件がほとんどです。

利回りが高いとその分人気が集まり、投資できる機会が少なくなってしまいます。

募集金額が大きいと投資できる可能性が上がるので、積極的に投資したくなりますよね。

また、利回り不動産では投資に使えるワイズコインのキャンペーンを頻繁に実施しているのでお得に投資することができます。

| 直近10件の平均想定年利回り | 7.14%(6点) |

| 直近10件の平均劣後出資の比率 | 10%(2点) |

| 運営会社の安定性 | 資本金1億円(2点) |

| 直近10件の平均運用期間 | 12.6ヶ月(3点) |

| 決算書の開示有無 | 全て開示(3点) ※無料の会員登録後確認可能 |

| 直近10件の平均募集金額 | 162,675,000円(3点) |

| 直近1年間の募集回数 | 15回(3点) |

| 累計調達額 | 45億円(2点) |

| 合計点 | 24点 |

利回り不動産の評判

X(旧Twitter)から評判を紹介します。

利回り不動産の運営会社情報

利回り不動産の運営会社は、株式会社ワイズホールディングスです。

不動産開発事業から仲介業まで幅広く不動産事業を行なっています。

| 会社名 | 株式会社ワイズホールディングス |

| 代表者 | 和泉 隆弘 / 萩 公男 |

| 資本金 | 1億円 |

| 本社 | 〒105-0001 東京都港区虎ノ門4丁目3番1号 城山トラストタワー33階 |

| 免許 | 宅地建物取引業 国土交通大臣(1)第9652号 不動産特定共同事業 東京都知事 第143号 |

通常の利回りでのリターンとは別に、ワイズコインという独自の通貨ももらえるのが嬉しいですね。

1ポイント1円として使えて有効期限などもないので、他社にはない嬉しい特典といえます。

利回り不動産では当サイトとのタイアップキャンペーンを実施中です。

当サイトからキャンペーンコード「124696」を使って登録すると、通常の倍のワイズコインがもらえます。(新規本会員登録で1,000ワイズコイン→2,000ワイズコイン)

キャンペーン詳細や、利回り不動産の口コミやメリットデメリットなどを知りたい人は、下記の記事も参考にしてください。

不動産クラウドファンディングおすすめランキング同率6.みんなの年金/22点

みんなの年金は、株式会社ネクサスエージェントが運営する不動産クラウドファンディングです。

みんなの年金の特徴は2ヶ月に1回配当がある点です。

公的年金の偶数月と交互になるように奇数月に配当されるため、年金を受け取っている方は毎月収入が得られることになります。

他の不動産クラウドファンディングサービスでは運用終了後に一括配当のところも多くあります。

年金を受け取る世代でなくても、定期的に配当されるのは嬉しいですよね。

また、想定年利回りはサービス開始当初から8%を維持し続けており、高利回りファンドをほぼ毎月組成しています。

しかし最低投資額は10万円と少し高いので、その点だけは注意するようにしましょう。

| 直近10件の平均想定年利回り | 8.0%(6点) |

| 直近10件の平均劣後出資の比率 | 10.32%(2点) |

| 運営会社の安定性 | 資本金1億円(2点) |

| 直近10件の平均運用期間 | 9.4ヶ月(4点) |

| 決算書の開示有無 | 開示なし(1点) |

| 直近10件の平均募集金額 | 32,350,000円(1点) |

| 直近1年間の募集回数 | 27回(4点) |

| 累計調達額 | 18億円(2点) |

| 合計点 | 22点 |

みんなの年金の評判

X(旧Twitter)から評判を紹介します。

みんなの年金の運営会社概要

| 会社名 | 株式会社ネクサスエージェント |

| 代表者 | 岩田 講典 |

| 資本金 | 1億円 |

| 本社 | 【東京本社】〒105-0004 東京都港区新橋1丁目11番7号 新橋センタープレイス 3F 【大阪本店】〒542-0082 大阪府大阪市中央区島之内1丁目21番19号 オリエンタル堺筋ビル 4F |

| 免許 | 宅建免許番号 国土交通大臣(2)第9256号 賃貸住宅管理業登録番号 国土交通大臣(2)第2536号 不動産特定共同事業 大阪府知事 第14号 |

みんなの年金は年利8%という高利回りの配当をサービス当初から継続しており、すでに74号目のファンドを募集している実績があります。

これまでの実績はもちろんのこと、過去に元本割れや配当遅れがない点も高く評価できるポイントと言えるでしょう。

みんなの年金の口コミやメリットデメリットなどを知りたい人は、下記の解説記事も参考にしてください。

不動産クラウドファンディングおすすめランキング同率6.GOLD CROWD(ゴールドクラウド)/22点

ゴールドクラウドはゴールドトラスト株式会社が運営する不動産クラウドファンディングサービスです。

介護事業のファンド組成が盛んで、不動産クラウドファンディングでは珍しい、社会貢献になる投資ができるサービスです。

また再投資可能ファンドというものがあり、ファンドの運用後に再投資をするかが決められ、最大10年運用を続けることができます。

別のファンドに投資をするとなると抽選に外れたり、先着に間に合わなかったりと投資が思うようにいかない場合もあるので、投資をし続けたい人にはぴったりのサービスですね。

| 直近10件の平均想定年利回り | 6.714%(6点) |

| 直近10件の平均劣後出資の比率 | 14.414%(2点) |

| 運営会社の安定性 | 資本金1億円(2点) |

| 直近10件の平均運用期間 | 12ヶ月(3点) |

| 決算書の開示有無 | 一部開示(2点) |

| 直近10件の平均募集金額 | 70,700,000円(2点) |

| 直近1年間の募集回数 | 10回(3点) |

| 累計調達額 | 22億円(2点) |

| 合計点 | 22点 |

GOLD CROWD(ゴールドクラウド)の評判

X(旧Twitter)から評判を紹介します。

GOLD CROWD(ゴールドクラウド)の運営会社概要

ゴールドクラウドの運営会社はゴールドトラスト株式会社です。

資産形成事業やホテル事業、賃貸管理事業など不動産事業を多岐にわたって展開しています。

特に資産形成事業では会長の久保川氏が顧客に対してマンション経営のノウハウを提供するなど、非常に力を入れています。

| 会社名 | ゴールドトラスト株式会社 |

| 代表者 | 林義明 |

| 本社 | 愛知県名古屋市中村区名駅3丁目11番22号IT名駅ビル1階 |

| 資本金 | 1億円 |

| 免許 | 建築士 愛知県知事登録(い-30)第12810号 宅建業 愛知県知事(2)第22693号 建設業 愛知県知事許可(特-30)第107064号 不動産特定共同事業許可番号 愛知県知事 第9号 |

ゴールドクラウドは、介護事業関連のファンドを組成している点が特徴的です。

最近は8%以上の高利回りファンドも組成され始めていますし、知名度がそこまで高いわけではないので、比較的当選しやすい点も魅力と言えるでしょう。

ゴールドクラウドの口コミやメリットデメリットなどを知りたい人は、下記の解説記事も参考にしてください。

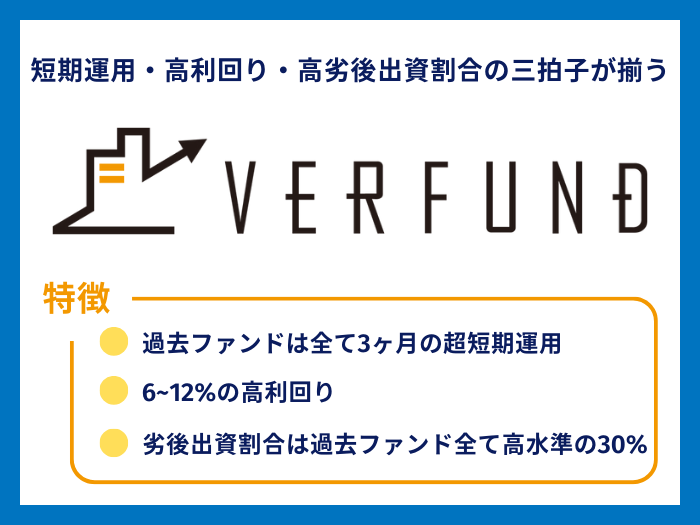

不動産クラウドファンディングおすすめランキング8.VERFUND(ベルファンド)/21点

ベルファンドは、株式会社ベルテックスが運営する不動産クラウドファンディングです。

想定利回りの高さも業界トップクラスですが、1番の特徴は平均運用期間が3ヶ月と大変短いことです。

運用期間が短いとすぐに償還されてしまうので実質利回りは低くなりますが、資金ロックの期間が短い分安心して投資できることで人気を集めています。

劣後出資比率も30%とトップクラスに高く安心感もあるので、これから不動産クラウドファンディングを始めたい人にとってはハードルが低くおすすめできるサービスといえます。

最低投資額は10万円と少し高いので、その点だけは注意するようにしましょう。

| 直近10件の平均想定年利回り | 6.35%(6点) |

| 直近10件の平均劣後出資の比率 | 30%(3点) |

| 運営会社の安定性 | 資本金5,000万円(1点) |

| 直近10件の平均運用期間 | 3ヶ月(5点) |

| 決算書の開示有無 | 一部開示(2点) |

| 直近10件の平均募集金額 | 16,870,000円(1点) |

| 直近1年間の募集回数 | 6回(2点) |

| 累計調達額 | 2億円(1点) |

| 合計点 | 21点 |

ベルファンドの評判

X(旧Twitter)から評判を紹介します。

ベルファンドの運営会社概要

| 会社名 | 株式会社ベルテックス |

| 代表者 | 梶尾祐司 |

| 資本金 | 5,000万円 |

| 本社 | 〒163-6009 東京都新宿区西新宿6-8-1 住友不動産新宿オークタワー9階 |

| 免許 | 宅地建物取引業者免許 国土交通大臣(1)第9910号 マンション管理業者登録 国土交通大臣(1)第34562号 賃貸住宅管理業者登録 国土交通大臣(1)第000366号 特定建設業・東京都知事許可(特-4)第151582号 小規模不動産特定共同事業 東京都知事(1)第4号 |

知名度は決して高くありませんが、不動産クラウドファンディング投資家の中では根強いファンが多いのがベルファンドです。

まずは少額から短期間の運用で不動産クラウドファンディングを経験してみたい初心者の人におすすめです。

ベルファンドの口コミやメリットデメリットなどを知りたい人は、下記の解説記事も参考にしてください。

不動産クラウドファンディングおすすめランキング9.SOLS(ソルス)/20点

SOLSは株式会社 不二興産が運営する不動産クラウドファンディングサービスです。

SOLSは短期運用の「匿名組合型」、長期運用の「任意組合型」、そして資金の出し入れが自由な「出入れ自由型」の3種類のファンドを組成しています。

自分に合った形の投資をすることができる珍しいサービスです。

また地域応援ファンドもあり、ただ投資をするのではなく社会貢献につながる投資をすることができます。

| 直近10件の平均想定年利回り | 5.41%(4点) |

| 直近10件の平均劣後出資の比率 | 51.432%(3点) |

| 運営会社の安定性 | 資本金1億円(2点) |

| 直近10件の平均運用期間 | 5.03ヶ月(5点) ※任意組合型は含まない |

| 決算書の開示有無 | 一部開示(2点) |

| 直近10件の平均募集金額 | 55,720,000円(2点) |

| 直近1年間の募集回数 | 3回(1点) |

| 累計調達額 | 4億円(1点) |

| 合計点 | 20点 |

SOLS(ソルス)の評判

X(旧Twitter)から評判を紹介します。

SOLS(ソルス)の運営会社概要

SOLSの運営会社は株式会社不二興産です。

収益不動産の再生事業や大家さんのコンサルティングなど不動産の価値を高めたり未来を作る事業をおこなっています。

設立から20年以上経つ安定している企業です。

| 会社名 | 株式会社 不二興産 |

| 代表者 | 猪子能史 |

| 資本金 | 1億円 |

| 本社 | 名古屋市西区南川町227番地 |

| 免許 | 宅地建物取引業免許/国土交通大臣(2)第8892号 不動産特定共同事業許可/愛知県知事第4号 賃貸住宅管理業登録/国土交通大臣(1)第6323号 |

SOLSは、さまざまな種類のファンドを組成している点と優先劣後の比率が高い点が特徴的です。

出し入れ自由型ファンドはいつでも資金を引き出せるので、気軽に投資できる点がメリットと言えます。

SOLSの口コミやメリットデメリットなどを知りたい人は、下記の解説記事も参考にしてください。

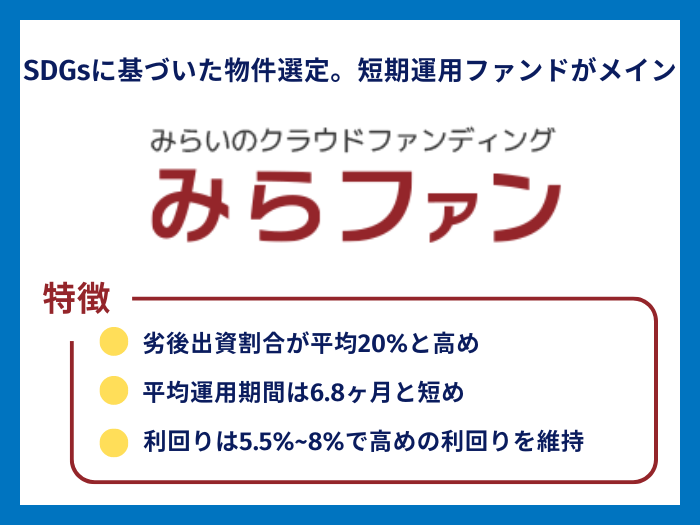

不動産クラウドファンディングおすすめランキング10.みらファン/19点

みらファンは株式会社みらいアセットが運営する不動産クラウドファンディングサービスです。

みらファンの特徴は短期運用ファンドをメインに募集していることが挙げられます。

今まで募集されたファンドは一番長い運用期間のものでも9ヶ月で、ほとんどが6ヶ月運用でした。

また、みらファンでは、SDGsの目標に掲げられている「住み続けられるまちづくりを」の実現を目指し、「古き良き建物」「街に合った建物」「街に集う人が心地よい建物」等の不動産選定を行なっています。

みらファンの選定した不動産に投資することでSDGsに参加できるのです。

劣後出資割合も平均20%と、他社に比べ比較的高く、リスクを抑えた運用ができるでしょう。

| 直近10件の平均想定年利回り | 6.22%(6点) |

| 直近10件の平均劣後出資の比率 | 20.00%(2点) |

| 運営会社の安定性 | 資本金1億円(2点) |

| 直近10件の平均運用期間 | 7.1ヶ月(4点) |

| 決算書の開示有無 | 開示なし(1点) |

| 直近10件の平均募集金額 | 57,320,000円(2点) |

| 直近1年間の募集回数 | 4回(1点) |

| 累計調達額 | 5億円(1点) |

| 合計点 | 19点 |

みらファンの評判

X(旧Twitter)から評判を紹介します。

みらファンの運営会社概要

みらファンの運営会社は株式会社みらいアセットです。

不動産の購入から売却、賃貸管理や不動産運用まで不動産にまつわる幅広い事業をおこなっています。

| 会社名 | 株式会社みらいアセット |

| 代表者 | 中島 和雄 |

| 資本金 | 1億円 |

| 本社 | 愛知県名古屋市西区牛島町6番1号名古屋ルーセントタワー5F |

| 免許 | 不動産特定共同事業許可 愛知県知事 第3号 宅地建物取引業 愛知県知事(4)第20164号 |

みらファンは運用期間も短く利回りも平均を少し上回る程度でかつ劣後出資も20%と、すべてが平均点を上回っているサービスです。

運用実績はそこまで多くありませんが、直近のファンドを除いて全てのファンドが無事運用終了しています。

不動産クラウドファンディングランキングを表で整理

ここまで、8つのポイントを踏まえておすすめの不動産クラウドファンディングを紹介してきました。

改めて表で整理しておくので、ぜひ参考にしてみてください。

| 社名 | 合計点 | 直近10件の平均利回り | 直近10件の平均劣後出資の比率 | 運営会社の安定性 | 直近10件の平均運用期間 | 決算書開示有無 | 直近10件の平均募集金額 | 直近1年間の募集回数 | 累計調達額 | 詳細 |

| 27点 | 6.5%(6点) | 7%(1点) | 資本金1億円(2点) | 12.35ヶ月(3点) | 全て開示(3点) | 2,801,595,000円(5点) | 21回(4点) | 712億円(3点) | 公式 |

| 26点 | 4.34%(4点) | 非公開(1点) | 東証グロース市場上場(5点) | 28.8ヶ月(2点) | 全て開示(3点) | 974,900,000円(4点) | 24回(4点) | 525億円(3点) | 公式 |

| 26点 | 9.28%(8点) | 9.51%(1点) | 資本金1億5,660万円(2点) | 25.3ヶ月(2点) | 一部開示(2点) | 755,390,000円(4点) | 20回(4点) | 256億円(3点) | 公式 |

| 25点 | 5.56%(4点) | 10%(2点) | 資本金1億円(2点) | 208.2日(4点) | 全て開示(3点) | 67,340,000円(2点) | 54回(5点) | 199億円(3点) | 公式 |

| 24点 | 7.14%(6点) | 10%(2点) | 資本金1億円(2点) | 12.6ヶ月(3点) | 全て開示(3点) | 162,675,000円(3点) | 15回(3点) | 45億円(2点) | 公式 | |

| 22点 | 8.0%(6点) | 10.32%(2点) | 資本金1億円(2点) | 9.4ヶ月(4点) | 開示なし(1点) | 32,350,000円(1点) | 27回(4点) | 18億円(2点) | 公式 | |

| 22点 | 6.714%(6点) | 14.414%(2点) | 資本金1億円(2点) | 12ヶ月(3点) | 一部開示(2点) | 70,700,000円(2点) | 10回(3点) | 22億円(2点) | 公式 |

| 21点 | 6.35%(6点) | 30%(3点) | 資本金5000万円(1点) | 3ヶ月(5点) | 一部開示(2点) | 16,870,000円(1点) | 6回(2点) | 2億円(1点) | 公式 | |

| 20点 | 5.41%(4点) | 51.432%(3点) | 資本金1億円(2点) | 5.03ヶ月(5点) | 一部開示(2点) | 55,720,000円(2点) | 3回(1点) | 4億円(1点) | 公式 |

| 19点 | 6.22%(6点) | 20.00%(2点) | 資本金1億円(2点) | 7.1ヶ月(4点) | 開示なし(1点) | 57,320,000円(2点) | 4回(1点) | 5億円(1点) | 公式 |

不動産クラウドファンディング-高利回りランキング-

ここでは先ほど紹介した不動産クラウドファンディングサービスの中で利回りが高いサービスをランキングにして上位3サービスを紹介します。

利回りTOP3は「TECROWD」「みんなの年金」「利回り不動産」でした。

この3サービス共に共通しているのが、1号ファンドから利回りが落ちていないということです。

多くのサービスで、1号ファンドは利回りが高く、それ以降は下降傾向になってしまう、ということがよく起きます。

ですがこの3サービスは最初から利回りを下げずにここまでサービスを続けています。

安定した物件調達があるからこそですね。

しかし高利回りであることはリスクが高いことと比例しています。

高利回りであることは非常に魅力的ですが、それだけで判断しないように気をつけましょう。

\最大5万円分のアマギフプレゼント/

不動産クラウドファンディング-安全性ランキング-

ここでは先ほど紹介した不動産クラウドファンディングサービスの中で安全性が高いサービスランキングにして上位4サービス紹介します。

| サービス | 直近10件の劣後出資割合 | 運営会社の安定性 | 直近10件の平均運用期間 | 決算書類の開示有無 |

|---|---|---|---|---|

| SOLS(12点) | 51.432%(3点) | 1億円(2点) | 5.03ヶ月(5点) | 一部開示(2点) |

| CREAL(11点) | 非公開(1点) | 上場(5点) | 28.8ヶ月(2点) | 全て開示(3点) |

| VERFUND(11点) | 30%(3点) | 5,000万円(1点) | 3ヶ月(5点) | 一部開示(2点) |

| TSON FUNDING(11点) | 10%(2点) | 1億円(2点) | 208.2日(4点) | 全て開示(3点) |

安全性の高いサービスとしては上記の4サービスが挙げられます。

劣後出資割合が飛び抜けて高い「SOLS」が1位になりました。

そしてやはり、運営会社が上場しているCREALは高いです。

不動産クラウドファンディングは不動産特定共同事業法(不特法)に基づいているものですが、一概に安全とは言えません。

不動産クラウドファンディングと構造の似ているソーシャルレンディングでは元本割れが起きたこともあり、元本割れはいつ起きてもおかしくない状況ではあります。

できるだけ安全性を求めるなら、優先劣後の割合、運用期間、運営会社の規模は確実にチェックするようにしましょう。

また会社の業績は倒産リスクに直結します。

上場していない会社は業績を開示していない場合もありますが、できるだけチェックすることで、リスクを抑えられます。

不動産クラウドファンディング-短期運用ランキング-

ここでは先ほど紹介した不動産クラウドファンディングサービスの中で運用期間の短いサービスをランキングにして上位3サービスを紹介します。

| サービス | 直近10件の平均運用期間 |

|---|---|

| VERFUND | 3ヶ月 |

| SOLS | 5.03ヶ月 |

| TSON FUNDING | 6.9ヶ月 |

こちらの1位はVERFUNDです。

組成された全てのファンドで運用期間3ヶ月となっており、様々ある不動産クラウドファンディングの中でもトップクラスの運用期間の短さです。

不動産は運用期間が長くなると市場が大きく変化する可能性があります。

特にキャピタルゲインがメインのファンドでは市場が変化していると、想定している価格で不動産を売ることができずに価格が下がってしまったり、最悪売れないということも起きます。

短期運用だと市場の変化が起きにくいので、売却の想定がしやすくなります。

資金ロック期間も短くなるのでお金の計画も立てやすいです。

ただ、短期運用だと何度も違うファンドに出資して戻ってを繰り返すので、手間に感じる方も多いでしょう。

長期的に運用していきたい方は運用期間が長めのファンドや任意組合型のファンドも見てみるといいでしょう。

不動産クラウドファンディングの仕組みをわかりやすく解説

改めてここから、不動産クラウドファンディングの仕組みについてわかりやすく解説します。

不動産クラウドファンディングを理解する上で重要な下記の4つのポイントである、

- 不動産クラウドファンディングは他の人と共同出資

- 不動産クラウドファンディングは運営会社も共同出資

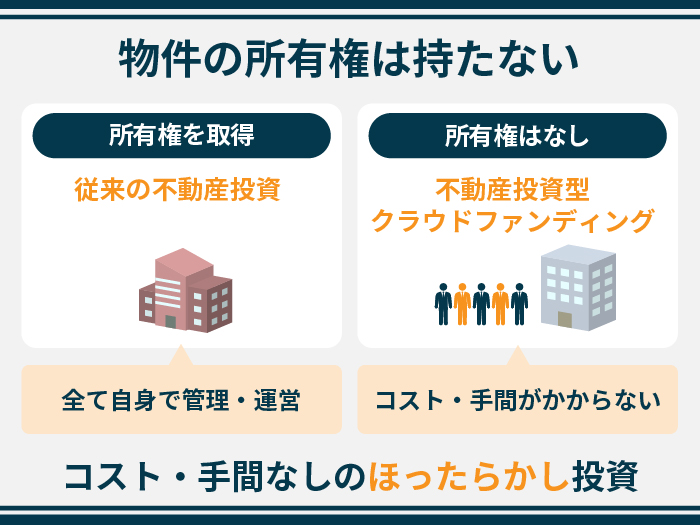

- 物件の所有権は持たない

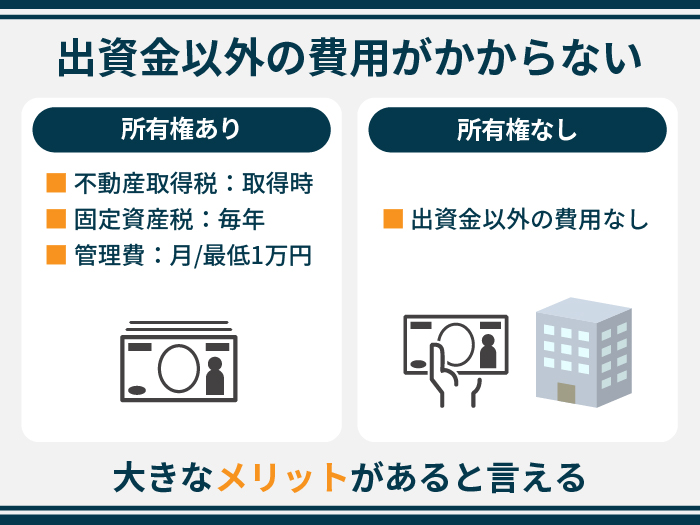

- 出資金以外の費用がかからない

についてそれぞれ説明します。

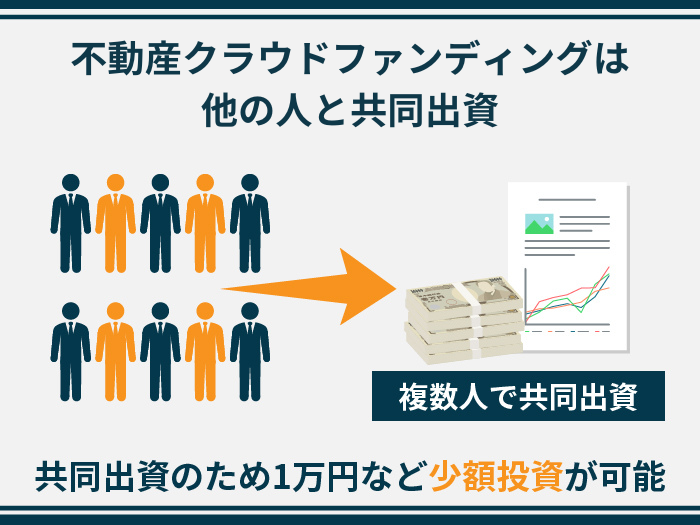

不動産クラウドファンディングは他の人と共同出資

不動産クラウドファンディングは共同出資となります。

従来の不動産投資は一人で物件に投資をしますよね。

他の人と共同出資するため、1万円など少額からの投資が可能となります。

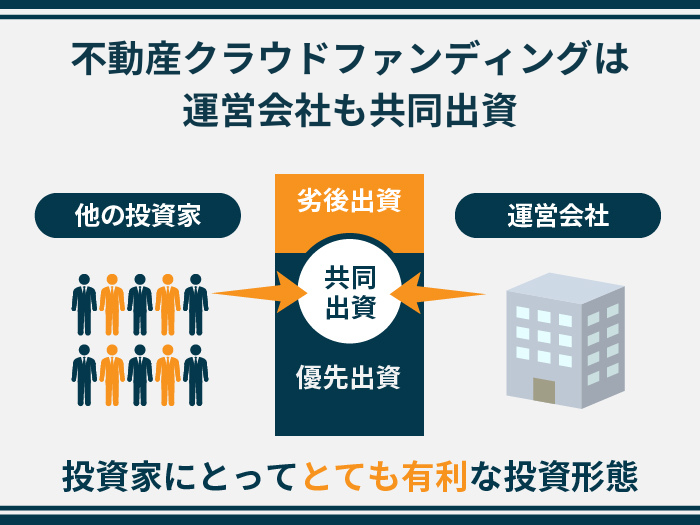

不動産クラウドファンディングは運営会社も共同出資

共同出資については、他の投資家だけではなく運営会社も出資をします。

優先劣後システムという不動産クラウドファンディングならではのシステムがあります。

もしファンドの運営で損失が出た場合に、一定割合までは運営会社が先に損失を被る形です。

運営会社の出資割合(劣後出資割合)が大きいファンドほど、リスクを軽減できるといえるでしょう。

物件の所有権は持たない

従来の不動産投資では実際に所有権を取得しますが、不動産クラウドファンディングでは所有権を持ちません。

そのため、購入のコストや登記などのコストがかかりませんし、それ以上に手間がかかりません。

投資が決まった後に何もする必要がなく、日々の値動きなどもないため、正真正銘ほったらかし投資といえます。

出資金以外の費用がかからない

不動産の所有権を持つ場合、購入時の費用だけでなく、管理費や固定資産税を払う必要があります。

一方で不動産クラウドファンディングは所有権を持たないため、出資金以外の費用がかからない大きなメリットがあると言えるでしょう。(一部、出金時に振込手数料などがかかる場合があります。)

不動産のプロに物件の選定から維持・管理、売買まですべて任せられて、ほったらかしで運用できるのが不動産クラウドファンディングの魅力です。

損失が出た場合は運営会社側が優先的にリスクを負うため、真剣にファンドの選定や運営をおこなってくれる点が本当に素晴らしい仕組みだと感じています。

不動産クラウドファンディングのメリットは外部要因に影響されない安全性

不動産クラウドファンディングに対しては、「同じ不動産ならばREITの方がよいのでは?」「そもそも株でよいのでは?」という意見もありますよね。

そこで、他の投資と比べた上で、不動産クラウドファンディングならではのメリットを見てみましょう。

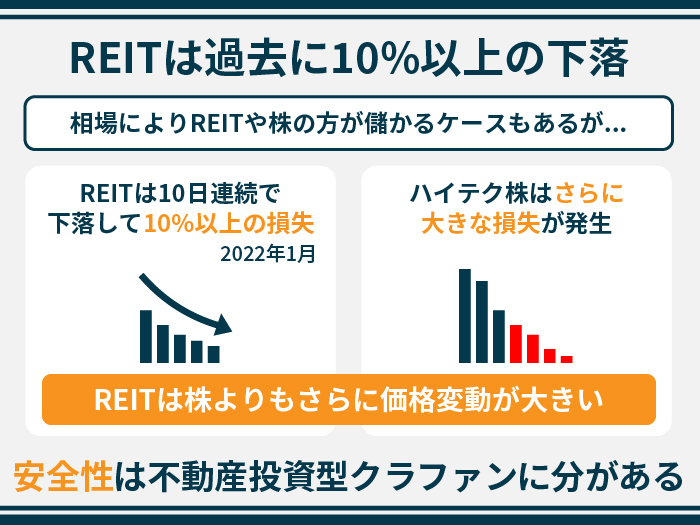

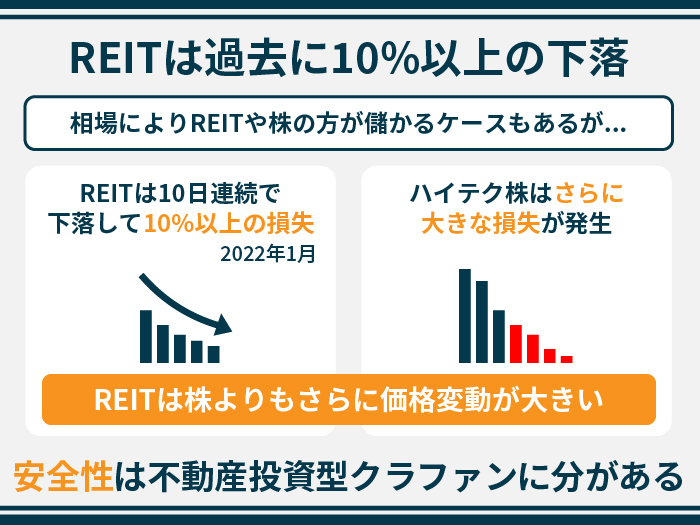

REITは過去に10%以上の下落

相場によっては、REITや株の方が儲かるケースもあります。

しかし2022年1月には、REITは10日連続で下落して10%以上の損失を出していますし、ハイテク株はさらに大きな損失が発生しました。

同じ不動産とはいっても、REITは株よりもさらに価格変動が大きいのです。

このように、安全性の高さを見るのであれば、不動産クラウドファンディングの方に分があると言えます。

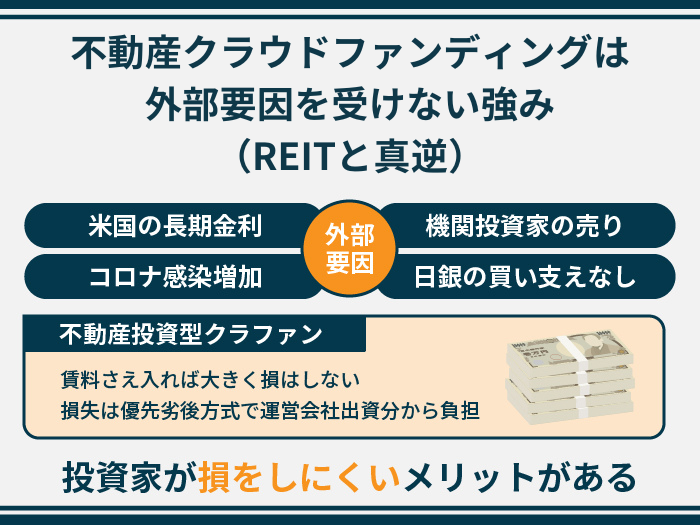

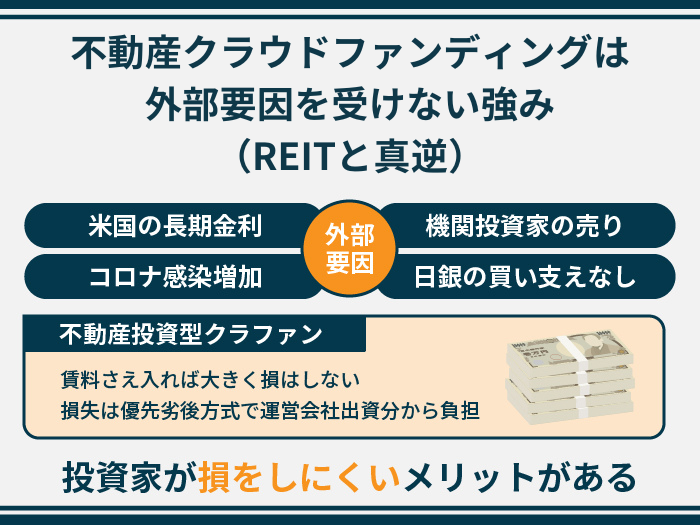

不動産クラウドファンディングは外部要因を受けない強み(REITと真逆)

米国の長期金利から始まり、機関投資家の売り、コロナ感染増加、日銀が買い支えないなど、外部要因で株は下がってしまいます。

どれだけ企業が頑張っても、どれだけ投資家が分析しても、予想外の理由で損をすることがあるわけです。

それに対して不動産クラウドファンディングでは、インカムゲインメイン(賃料収入がリターンの原資)のファンドであれば、賃料さえ入ってくれば大きく損はしません。

空室リスクに対しても、マスターリースなどの賃料保証の仕組みを取り入れている会社も増えてきました。

また、キャピタルゲインメイン(不動産の売却益がリターンの原資)のファンドの場合であれば運用が長期化する可能性がありますが、多くのサービスはファンドを再度組成して投資家を募集し直すことが多いです。

再募集のタイミングで一度リターンを受け取れる場合や、そのまま元本は返金されることが多いので、期間までに売れなかったからといって損をするわけではありません。

仮に損失が確定した場合でも、優先劣後方式により運営会社が自己の出資分から一定割合まで損失を補填します。

つまり損失額が運営会社の出資額内であれば、元本割れはしません。

このように不動産クラウドファンディングには、投資家が損をしにくい仕組みが複数取り入れられています。

不動産クラウドファンディングのリスク・デメリット・注意点3選

不動産クラウドファンディングはメリットが多く、人気は上がり続けています。

ただし、手放しで投資するのではなく、きちんとリスクや注意点も抑えておきましょう。

不動産クラウドファンディングのリスクや注意点としては下記が挙げられます。

- 元本保証ではない

- 人気のため出資できない

- 途中解約できない会社もある

それぞれ説明していきます。

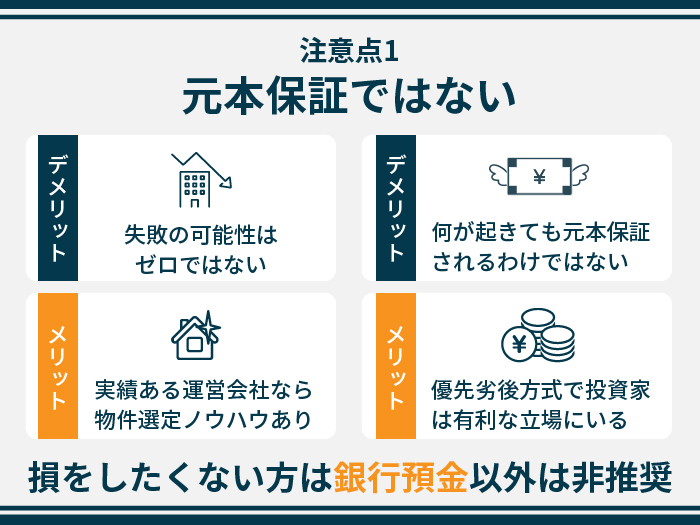

不動産クラウドファンディングのリスク・注意点1.元本保証ではない

不動産クラウドファンディングは元本保証ではありません。

特に初心者の方は、あらゆる投資商品と同様に、何が起きても元本が保証されるわけではないことは理解しましょう。

ただ実績ある運営会社ならば物件の選定にもノウハウがありますし、優先劣後方式によって投資家は有利な立場にいます。

それでも失敗する可能性はゼロではないため、「何があっても損をしたくない」という方には銀行預金以外おすすめできません。

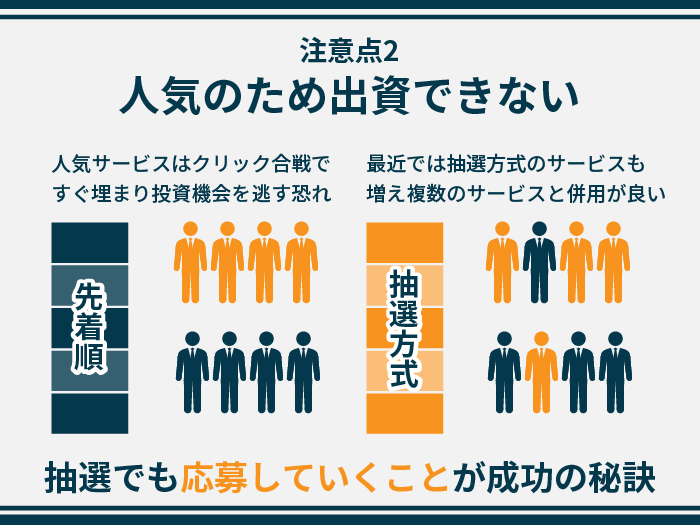

不動産クラウドファンディングのリスク・注意点2.人気のため出資できない

不動産クラウドファンディングは人気がありすぎるため、投資したくてもできない問題があります。

人気のサービスでは募集から1分足らずで応募上限が埋まってしまうことも多々あるため、投資する機会を逃してしまうことも珍しくありません。

先着順のクリック合戦が苦手な方は、いつまで経っても投資できないことも考えられるでしょう。

投資できないまま現金で持っている期間は金利がゼロですので、投資効率も落ちてしまいます。

この課題に対して、最近では先着順ではなく抽選方式のサービスも増えてきました。

投資機会を増やすためにも複数のサービスに登録しつつ、複数のファンドに兵呼応して応募していくことが投資成功のポイントになります。

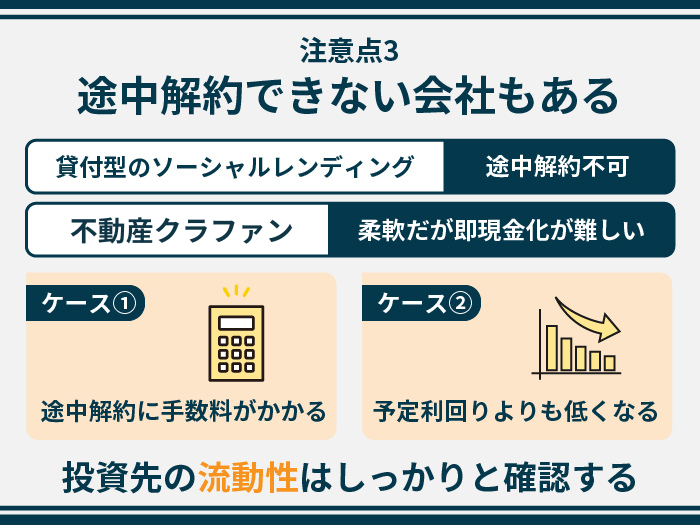

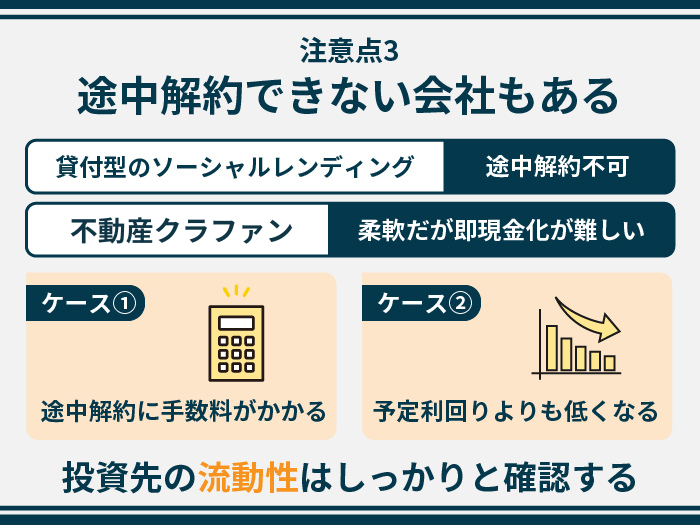

不動産クラウドファンディングのリスク・注意点3.途中解約できない会社もある

不動産クラウドファンディングサービスは、原則中途解約ができません。(一部解約可能なサービスもありますが。)

不動産クラウドファンディングと似ているサービスに貸付型のソーシャルレンディングがありますが、こちらはほぼ途中解約はできません。

不動産クラウドファンディングはソーシャルレンディングよりは柔軟に対応してくれるサービスが多いですが、それでもすぐに現金に戻せない場合があります。

もし途中解約できたとしても、解約手数料がかかる場合もあるため、予定利回りよりも低くなってしまうケースも考えられます。

前提として投資は余剰資金でおこなうものですが、万が一にもまとまった資金が必要になった時に解約できないのは困ってしまいますよね。

最悪の場合は、投資している金利よりも高い金利で借りなければいけないことにもなりかねませんから、しっかりと流動性は確認しておきましょう。

不動産クラウドファンディングは原則中途解約ができません。

あくまでも余剰資金の範囲での投資をおすすめします。

不動産クラウドファンディングの評判や口コミは良い?やってみた人の声が聞きたい!

不動産クラウドファンディングは業界全体が成長しており、毎月のように新しい不動産業者が参入してくることもあります。

ファンドが募集されれば瞬く間に完売してしまうサービスばかりですが、実際の投資家の評判や口コミは良いのでしょうか?

良くも悪くも率直な評判が書かれるツイッターを見てみましょう。

不動産クラウドファンディングの評判・口コミ①

不動産クラウドファンディングの評判・口コミ②

不動産クラウドファンディングの評判・口コミ③

不動産クラウドファンディングの評判・口コミ④

不動産クラウドファンディングに関するツイートは無数に見つけられました。

毎日どこかの最新ファンド情報がシェアされますし、意見交換が活発におこなわれています。

好評かつ盛り上がっている状況が、ツイッターからも伝わってきますよね。

新しい投資の形として、今後の発展がさらに期待できるサービスと言えるでしょう。

不動産クラウドファンディングの市場規模は?業界全体もおすすめできる?

不動産クラウドファンディングは、業界全体も成長しているのでしょうか。

ここからは不動産クラウドファンディングの市場規模が拡大しているか、調査していきましょう。

不動産特定共同事業の市場規模は12億円から604億円に拡大

不動産クラウドファンディングが属する「不動産特定共同事業」の市場規模は、2018年は約12億円でしたが、2022年には約604億円と4年の間に47倍に拡大しています(調査結果は国土交通省「不動産特定共同事業(FTK)の利活用促進ハンドブック」より)。

不動産クラウドファンディングの運営会社も毎月のように新規参入が見られる時期もあり、市場が急成長しているのが分かります。

不動産投資は、今後さらに小口化の時代になっていくという予測もあります。

テクノロジーの進化や法整備によって、スマホのみで不動産投資をおこなえる時代が当たり前になるかもしれません。

引き続き、不動産業界の発展とサービスの向上に期待したいですね。

不動産クラウドファンディングとソーシャルレンディング・REITの違いは?本当に儲かるのは?

不動産クラウドファンディングと似ている金融商品が、「ソーシャルレンディング」と「REIT(不動産投資信託)」です。

3つすべてに長年投資をしている筆者が、違いが分かりにくい3つの投資について解説します。

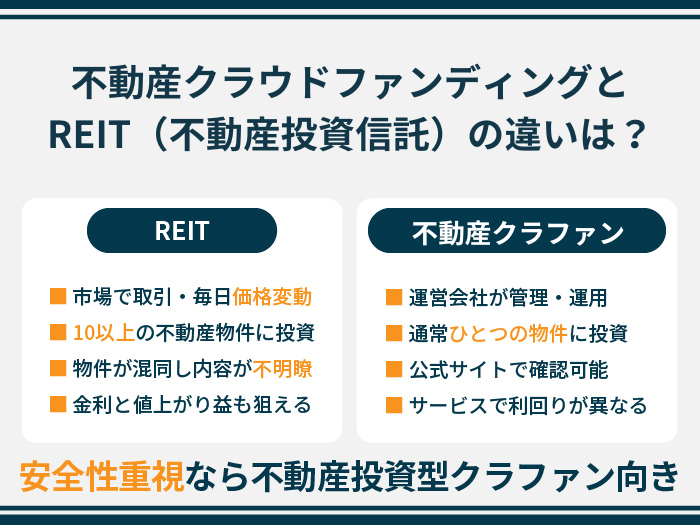

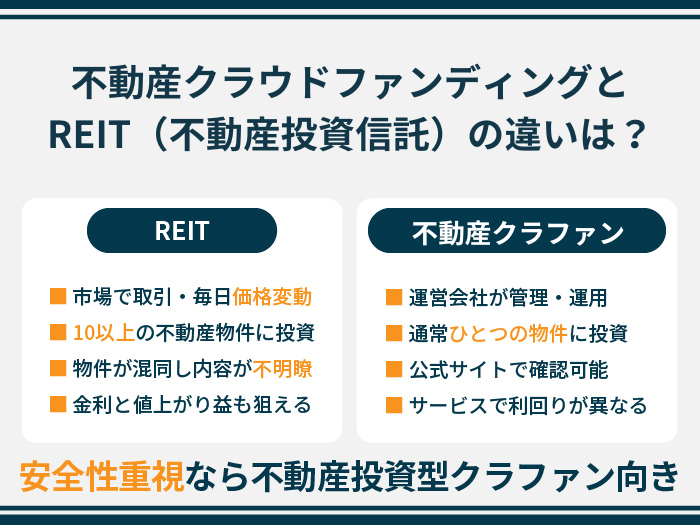

不動産クラウドファンディングとREIT(不動産投資信託)の違いは?

REITは、株式のように市場で取引ができます。

そのため、価格が毎日のように変動する点が大きな違いです。

複数の投資家が不動産物件に投資する点は似ていますが、不動産クラウドファンディングは通常ひとつの物件に投資するのに対して、REITは10以上の不動産物件に投資します。

これにより、パフォーマンスのよい物件と悪い物件が混ざり、自分がどのような物件に投資しているのか分からなくなる欠点もあります。

金利に加えて値上がり益も狙える点はREITのメリットですが、安全性を重視したい方は不動産クラウドファンディングの方が向いているでしょう。

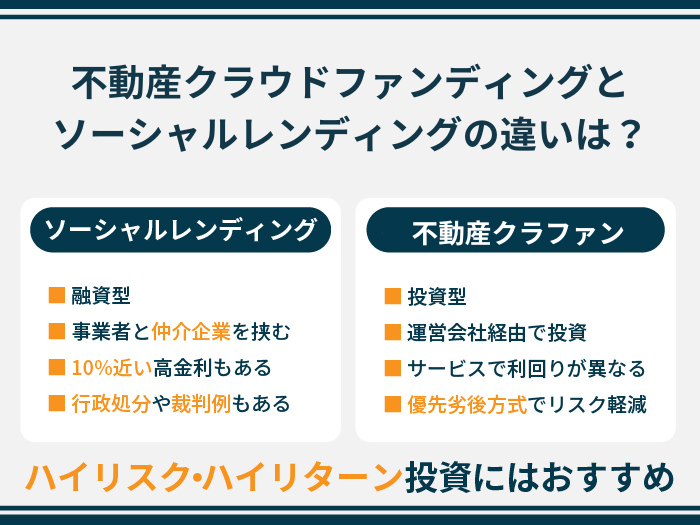

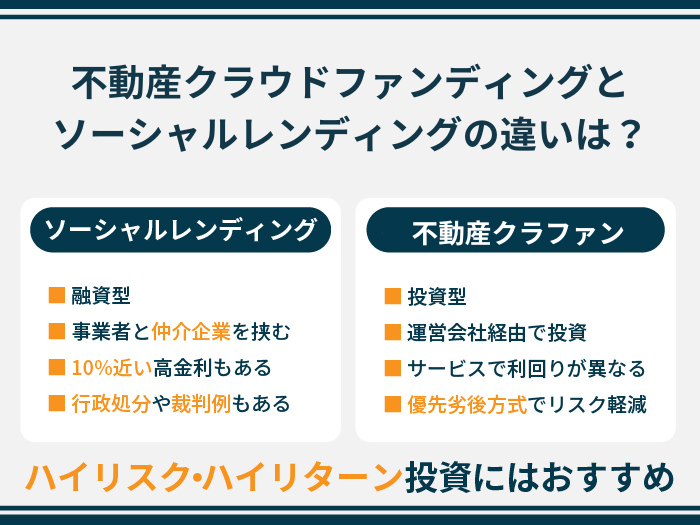

不動産クラウドファンディングとソーシャルレンディングの違いは?

不動産クラウドファンディングは投資型であるのに対して、ソーシャルレンディングは融資型です。

ソーシャルレンディングはひとつの不動産物件に出資するわけではなく、資金を借りたい事業会社に仲介企業を挟んで融資をします。

リスクが高くなる分、不動産クラウドファンディングよりも高金利です。

今でも10%近い金利を達成している運営会社もいくつかあるため、ハイリスク・ハイリターン投資を好む方にはおすすめできます。

ただし、不動産クラウドファンディングのように優先劣後方式でリスクを軽減するといった仕組みはありません。

また、過去には運営会社が虚偽記載や架空ファンドなどで行政処分を受け、投資家のお金が戻らなかったり裁判に発展したりした事件もありました。

不動産クラウドファンディングは従来の不動産投資よりおすすめ?違いを徹底解説

不動産クラウドファンディングに興味がある方の中には、従来型の不動産投資を個人でやろうか検討している方もいますよね。

筆者も経験していますが、個人でゼロから不動産投資をおこなおうとすると、投資どころか不動産業という仕事になるほど、さまざまなことをやらなければなりません。

一方で、不動産クラウドファンディングなら、スマホでポチるだけで、従来の面倒な不動産投資の手続きを運営会社にすべてお任せできます。

ここでは、不動産クラウドファンディングと従来の不動産投資の違いを比較しながら紹介します。

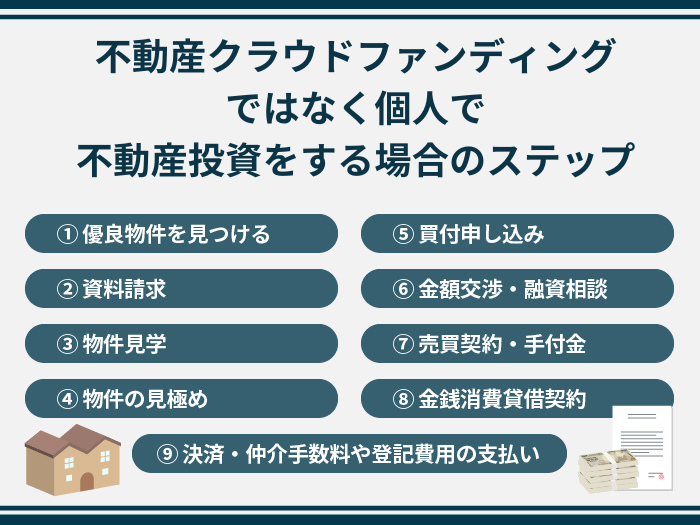

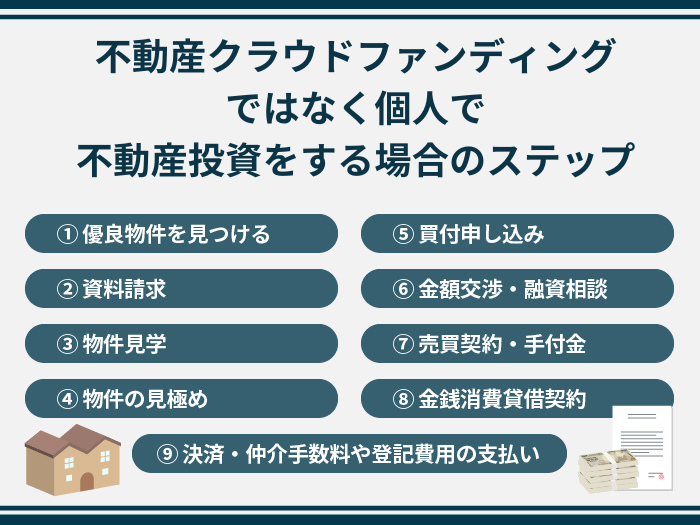

不動産クラウドファンディングではなく個人で不動産投資をする場合のステップ

個人で不動産投資をする場合のステップからお伝えしましょう。

まずは、「良い物件を見つける」という最重要ミッションから始まります。

世の中には不動産投資に関する無数の書籍やセミナーが存在しますが、この「良い物件とは何か」に対する考え方や種類の違い、それぞれのポジショントークで溢れかえっていて、初心者には何が本当に良いのか分からないですよね。

なんとか優良物件を見つけた後は、不動産屋に資料請求をしてまだその物件があるかをしっかりと確かめ(おとりの場合も多々あります)、実際に現地に足を運んで物件見学をし、投資に値する良い物件かどうか見極める必要があります。

そこから売主に対して買付申し込みをおこない、金額交渉をしながら同時並行で銀行に融資相談をして売買契約を締結します。

手付金を支払う準備も必要です。

順番は前後することもありますが、銀行と金銭消費貸借契約を締結し、決済をして仲介手数料や登記費用などを支払って、ようやく物件を購入して所有できます。

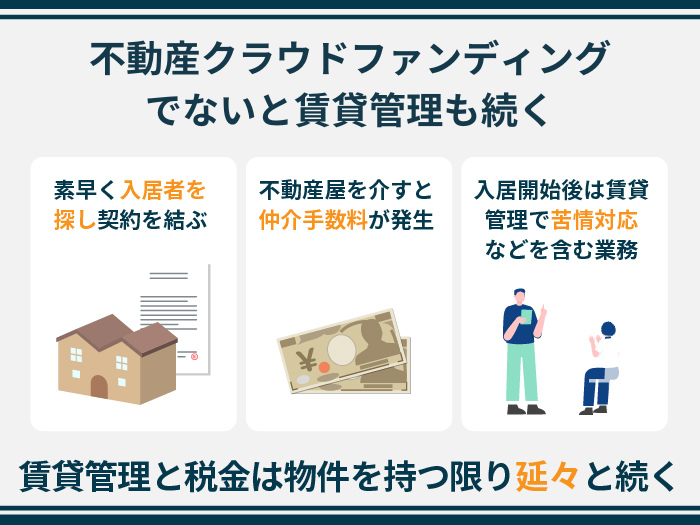

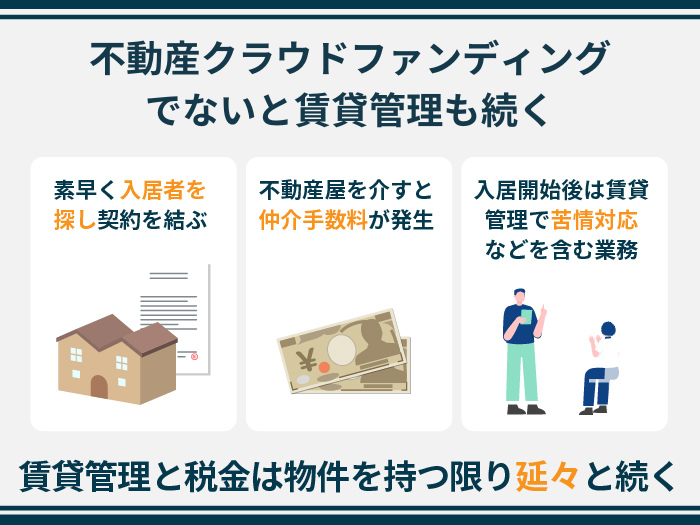

不動産クラウドファンディングでないと賃貸管理も続く

ここまで時間をかけてようやく物件を手に入れるわけですが、空室リスクを避けるためにも素早く入居者を探し、入居者との契約を結ぶ必要があります。

不動産屋を介した場合は、再び仲介手数料が発生します。

入居が開始してついに不動産投資が始まってからも、賃貸管理として苦情対応などを含む業務をおこなわなくてはなりません。

苦情については借主からの苦情もあれば、実はその借主に対する他の入居者からの苦情も対応するケースすらあり、賃貸管理と税金は物件を持つ限り延々と続きます。

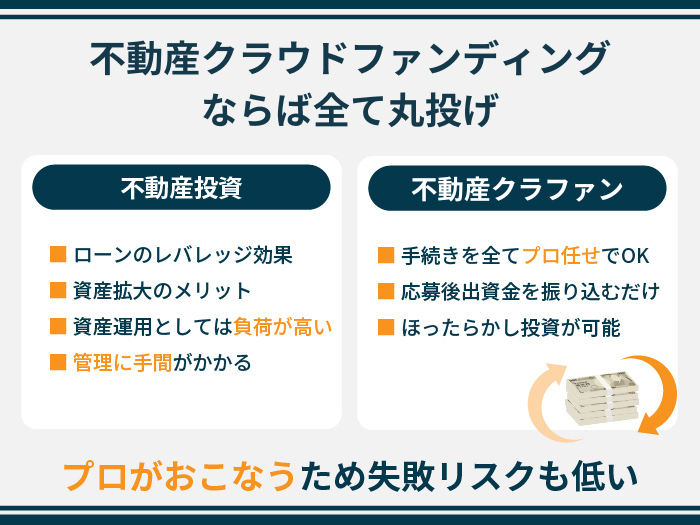

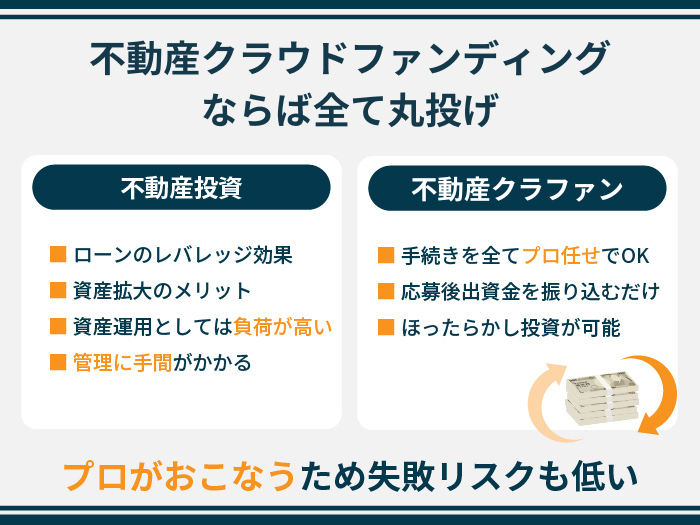

不動産クラウドファンディングならば全て丸投げ

ここまでやるとなると、投資ではなく業務になってしまいますよね。

不動産から得られる収益はどれだけ間接業務にコストをかけても変わりませんから、相当な時間をかけた仕事として換算すると、損にすらなりかねません。

もちろん、不動産投資にはローンを組めるレバレッジ効果があり、資産の拡大を狙う方にはメリットはありますが、通常の資産運用としては負荷が高いでしょう。

一方で、不動産クラウドファンディングならば、すべての手続きをプロに任せてしまえばOKです。

投資家はスマホでポチっと応募したあと出資金を振り込むだけで、ほったらかし投資ができます。

物件選びから賃貸管理までプロがおこなうため、失敗リスクも間違いなく低いですよね。

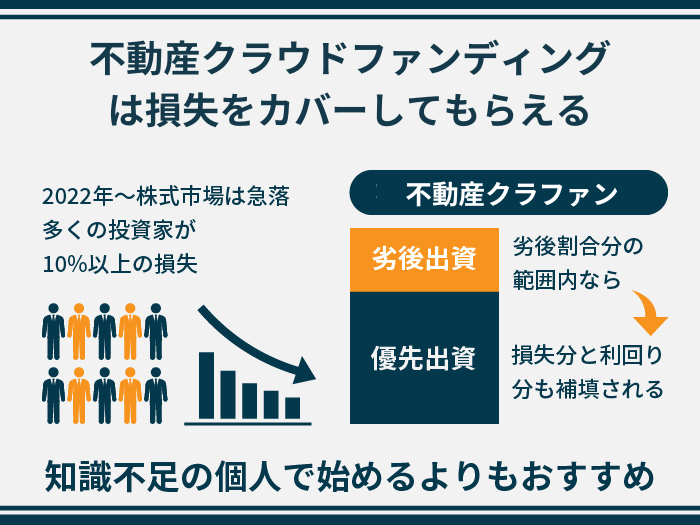

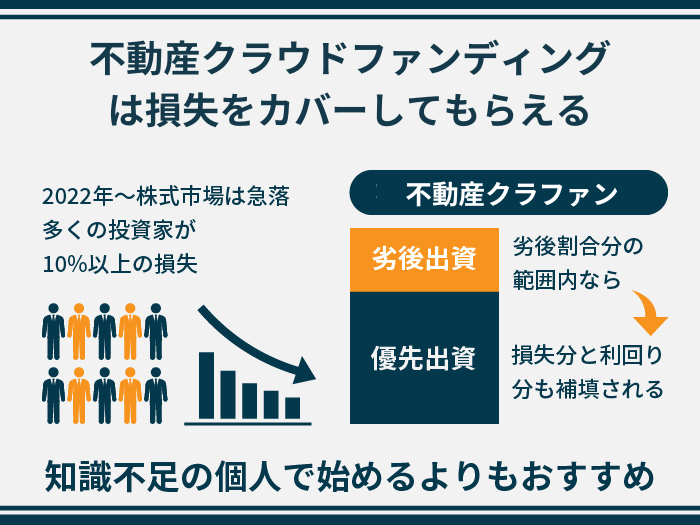

不動産クラウドファンディングは損失をカバーしてもらえる

不動産クラウドファンディングならではのメリットとして、優先劣後出資によって投資家の損失がカバーされることは非常に魅力的です。

例えば、2022年が始まってから株式市場は急落しており、多くの投資家が10%以上の損失を被っているでしょう。

しかし、株式投資ではなく不動産クラウドファンディングであれば、これだけ急落した損失分と利回り分さえも、運営会社が決められた範囲内であれば補填してもらえるわけです。

個人が何も分からない状態で不動産投資を始めるより、不動産クラウドファンディングサービスがおすすめだと断言できますね。

まとめ

不動産クラウドファンディングは新しい投資の形として、人気が高まり続けています。

従来の不動産投資と比べて、まとまった資金も必要ありません。

リスクも低く、専門性や面倒な手間も要らずに始められる、メリットばかりの投資商品と言えます。

すべてオンラインで完結できる点も、新時代の投資商品としてとても魅力的ですよね。

今回紹介した運営会社は実績が豊富ですし、不動産投資型クラウドファンディングにおいては十分な経験とノウハウがある企業です。

初心者の方から新しい投資先を探している経験者の方まで、参考にしていただけたら幸いです。

大人気の不動産クラファン「COZUCHI」が最大50,500円のAmazonギフト券プレゼント中!【ad】

累計調達額700億円超のNo.1の不動産クラウドファンディング「COZUCHI」が人気を集めています。

実質利回りの平均は10%を超えており、これまで一度も元本割れがないことから多数の投資家から愛されているサービスです。

そんなCOZUCHIですが、2024年7月現在当サイト限定で最大50,500円分のAmazonギフト券プレゼントキャンペーン中です!

会員登録だけでも2,000円のAmazonギフト券が必ずもらえますし、実際に投資した金額に応じて最大48,500円のAmazonギフト券がもらえます。

事前に登録しておかないとすぐには投資できませんし、投資金額に応じてAmazonギフト券ももらえるので興味がある人はこの機会に会員登録しておくことをおすすめします。

\キャンペーンはあと6日!/

COZUCHIについての口コミやメリットデメリットなどを知りたい人は、下記の解説記事も参考にしてください。

本サイトのコンテンツは事業者の公式サイトから抜粋した情報をもとに執筆者個人の感想を加えたものです。正確な情報は、事業者の公式サイトにてご確認ください。なお、本記事は情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する意思決定は、事業者の公式サイトにて個別商品・リスク等の内容をご確認いただき、ご自身の判断にてお願いいたします。

コメント